リアル令和の運び屋:DSV Panalpina(デンマーク)

2021年08月20日(金)

最近メルカリで子供のためにプールを買いました。ご安心ください。私はカネ持ちじゃないので、Pool Corporationのリアルプールではなく、ビニール製の膨らませて使う安っすいプールです。ところでメルカリでは販売価格の10%が手数料として吸い取られます。今回の場合送料は出品者負担で、大きくて重いビニールプールだったこともあり送料も結構な額になったようです。結局、出品者の気持ちで収支を考えてみるとほとんど儲けの出ないプライスでの取引になりました。もちろん、儲け目的ではなく断捨離などの一環で出品される方も多いと思いますが、都度かかる送料もバカにならないので、ひょっとしたら一番儲けているのは配達のおじさんなのかもしれません。という事で、今月はこの送料にも関係してくる世界有数の規模を有する物流サービス会社の投資例を見てみましょう。難しい話はいいから、子供はプールで元気に遊んでいるかって?残念ながら先週から続く記録的な大雨でまだ一度も遊べていません・・・

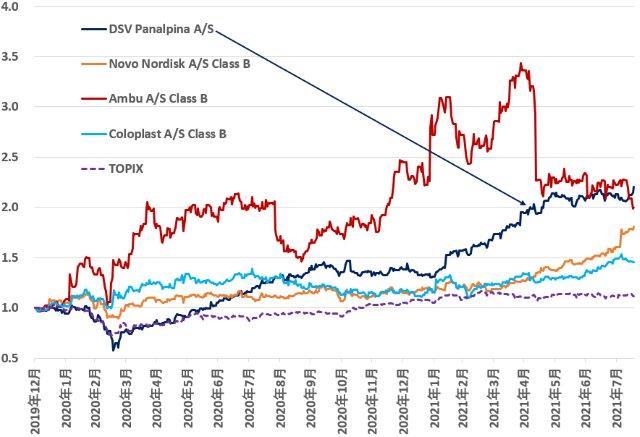

さて、身近な話から一気に話がグローバルに飛びます。今月の厳選投資銘柄紹介はデンマークに本社を置き、陸海空のロジスティックスサービスを提供する国際物流業界のグローバルリーダーであるDSV Panalpinaを深堀してみたいと思います。デンマークの会社とか言われても・・・。地図的に言うと群馬と栃木がどっちかわからないぐらいのレベルでデンマークもどこにあるかわからんよ。という方もいるかもしれません。デンマークを侮ってはいけません。というのも、ありがとうファンドでは今回紹介するDSV Panalpina含めデンマーク銘柄の保有割合が比較的多く、投資期間も超長期の企業が多い印象です。デンマークはそういった素晴らしい成長企業を輩出してくれる大変ありがたい国なのです。下記図では以前ブログやセミナーなどで保有例として紹介したデンマーク企業の株価を並べてみましたが、とても39ですね~。糖尿病ケア大手のNovo Nordisk、使い捨て内視鏡のパイオニアAmbu、オストミーケアのグローバルリーダーであるColoplastなど、コロナ前の対面セミナーなどでも紹介した企業もありますね。皆様覚えていますでしょうか?いや~それにしても対面セミナー懐かしいですね~

【長期投資しているデンマーク企業の株価推移】

出所:ファクトセットより、ありがとう投信作成。株価と指数は2019年12月末を1として指数化、2021年8月17日までの推移。外貨建ての株価と指数はすべて日次で邦貨換算した日本円ベース

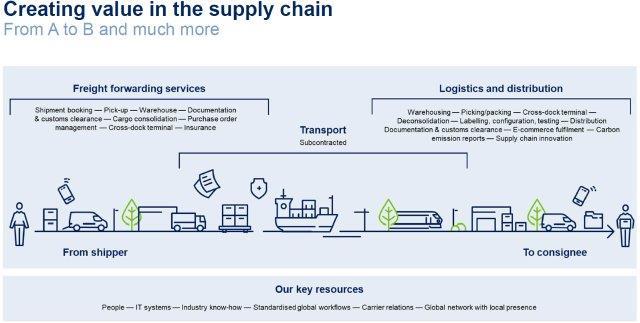

デンマークの成長企業といったら、ヘルスケア系の多いイメージがありますが、今回紹介するDSV Panalpinaは物流関連ということで、新鮮でワクワクしてきますね。早速同社のビジネスモデルを見てみましょう。同社の事業はフレイト・フォワーダーと呼ばれるもので日本語に訳すと『貨物利用運送事業者』あたりが妥当なところでしょうか。漢字だけ見ると何言いたいのかよくわからん系ですね。教書的にフレイト・フォワーダーの説明をしてみると・・・フレイト・フォワーダーとは荷主から貨物を預かり、他の事業者の運送手段を利用して運送する貨物利用運送事業者を指しすます。さらに運送のみに限らず、通関手続き・申告、保険など運送に係る業務全体のサービスを提供する便利屋さん的立ち位置のようです。同社の場合は一部トラックを保有しているようですが、基本的には航空機やコンテナ船の保有・リースは無く、資産の軽い経営ができているようです。一見運送業なので、航空機やコンテナ船が絡んでくると固定費の重そうなイメージがありましたが、以前紹介したアマデウス IT グループ(スペイン企業)同様に、できるだけ資産を保有しない同社の様なビジネスモデルだと比較的景気サイクルの影響も受けにくく安定した企業利益の成長が期待できそうですね。悪い言い方をあえてすると、仲介業なので証券会社のブローカー業と似ているような気もしますがね・・・。さらに令和の運び屋的に言うと『直接手を下さず運び屋を世界規模でアレンジできる会社です』なんて説明もアリだと思いますが、ブラック過ぎますかね~

【国際物流ではAからBに運ぶだけでも手間がかかる】

出所:会社資料より、抜粋

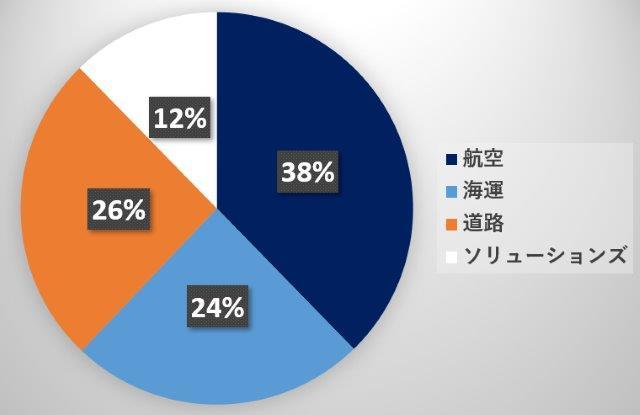

次に事業別の売上構成も見てみましょう。世界有数のフレイト・フォワーダーとしてバランスよく陸海空の実績があるようですね。航空&海運事業の売上も大きいことから同社がマネージした貨物と日本のどこかですれ違っているかもしれませんね。

【事業別の売上高構成割合】

2020年

出所:会社資料より、ありがとう投信作成

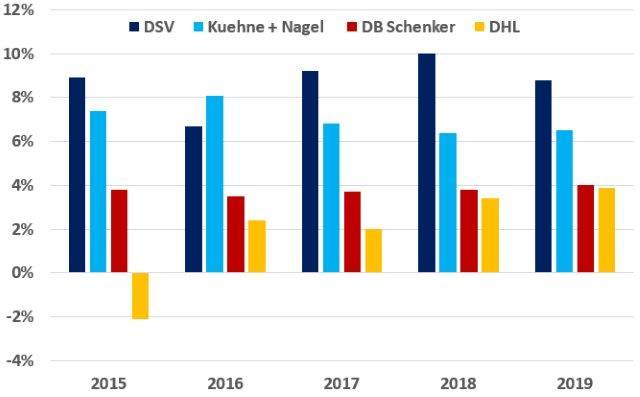

利益率の質についても確認してみましょう。下記図では航空&海運事業を合わせた営業利益率を大手の同業他社と比較してみました。同じフレイト・フォワーダーでも、航空貨物に強かったり、道路事業に強かったりなど企業ごとに長短あるので、あくまでも参考までの比較になります。図中DSVは比較的高い利益率を複数年に渡り確保できているので、株式市場の評価の高さも頷けます。この利益率の高さの要因としては、IT活用による効率化などがあるそうです。また、後でも取り上げますが、同社はM&Aで事業を拡大してきた歴史がありますので、買収した企業の物流工程を同一のITプラットフォームで管理できる体制が整っている点もプラスで、M&Aのコストシナジーが非常に大きいと考えられます。

【航空&海運事業の利益率比較】

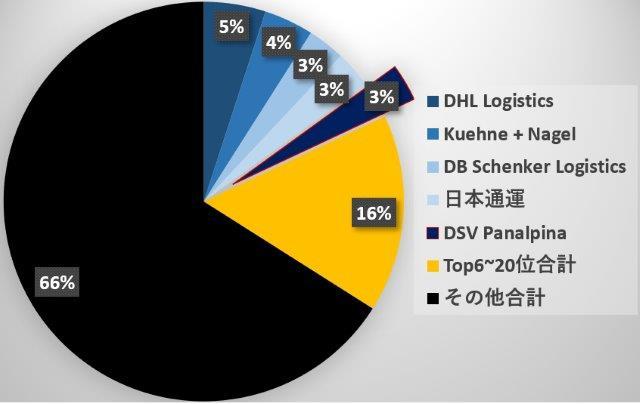

出所:会社資料等より、利益率は利息および税引前利益ベースのEBITマージン

業界のマーケットシェアについても調べてみましょう。下の円グラフでは世界で活躍するフレイト・フォワーダーのマーケットシェアを示してみました。2019年時点での同社のマーケットシェアは業界5位の規模感になっています。この円グラフから分かることは他にもあり、業界トップ20社のマーケットシェアを合わせても30%から40%程度のマーケットシェアしかなく、残りは地方特化型のフレイト・フォワーダーなど多数が占めていると予想されます。つまり、業界全体が依然として断片的な市場になっており、圧倒的なリーダーが存在する状況には至っていないということです。断片的な市場でかつ、同業他社による標準化されたサービスが提供されている状況は価格競争の激しい市場を意味します。このような業界ではスケールメリットを持つことが、さらなるマーケットシェア獲得するうえで優位に働く傾向があります。世界各地への物流ネットワークとワンストップサービスによる付加価値などで大手が中小からマーケットシェアを奪っていく構図ですね。

【グローバル・フレイト・フォワーダーのマーケットシェア動向】

2019年売上高ベース

出所:会社資料より、ありがとう投信作成

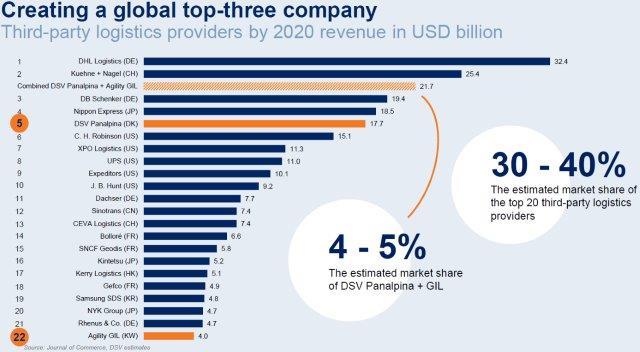

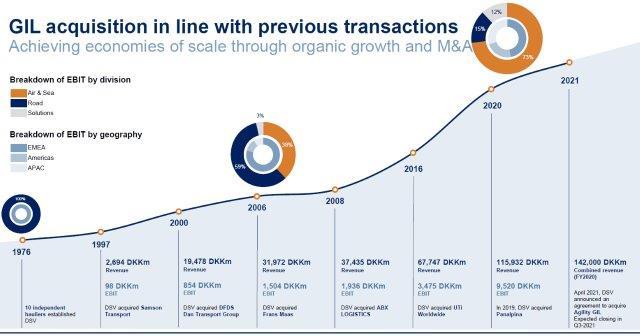

規模の経済が素直に効いてくる業界という点はご理解いただけたと思いますが、このような競争環境で同社はどのようにマーケットシェアを拡大してきたのでしょうか?その答えはとてもシンプルです。M&Aによる買収です。つい先日も同社は中東系物流大手Agilityの一般貨物部門事業を買収すると発表しました。これにより同社のマーケットシェアは4位の日本通運と3位のDB Schenkerを超えて、世界3位の規模になると考えられています。まさにリアル令和の運び屋ですね。

出所:会社資料より、抜粋

『あ~なんだ、カネで買えばOKか!』と簡単に思うかもしれませんが、カネを積んで買ってもちゃんとワークしないと意味がなく、それどころか将来お荷物になりかねません。身近な失敗例としては日本郵政がオーストラリアの物流企業買収なんてのもありましたね。この点同社のM&Aは戦略的に機能しており、下図で同社のM&Aの歴史を見ていただくとお分かりいただけるように、上手に買収してちゃ~んと同社の企業利益成長に繋げています。こういった成功への確度も投資家としては安心材料になりますね。

出所:会社資料より、抜粋

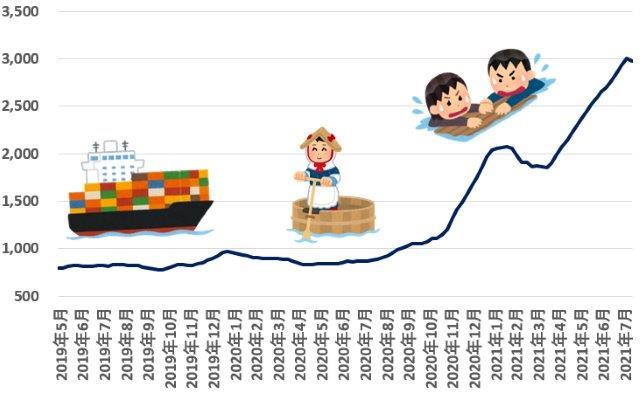

ついでに、運送業の足元の状況についてサクッと確認しておきましょう。下記図では、世界の荷動きの動向を把握する際によく注目されるCCFI(中国コンテナ運賃指数、1998年1月1日=1,000の受注価格ベース)の推移を示してみました。去年後半ぐらいからコンテナ運賃の上昇が始まり、足元ではさらに加速しているように見えますね。足元の水準は去年の同時期と比べたら3倍近くまで高騰したことになります。こりゃなんでも高くなるわけですよ!この点については時間を見つけて別途整理したいと考えておりますが、運賃高騰の原因は以前解説したウッドショック同様、コロナ禍における供給側の制約も大きく影響していると考えられます。海運も手広く行うDSV Panalpinaにとってコロナ禍のコンテナ運賃高騰はどのように影響するのでしょうか?フレイト・フォワーダーの同社は航空機やコンテナ船を保有していないので、仕入れ価格が上がる足元の状況はマージンの縮小を意味しますのでどちらかというとネガティブな影響の方が大きいと考えられます。一方で、航空機なども保有しているUPS、FedEx、Deutsche Postなどには追い風のようです。なかなか面白い業界ですね。直近の同社の財務諸表などを見るに、足元マージンには大きな影響は出てきていないように見えますが、供給面の問題は来年の中国旧正月ぐらいまで続く見込みのようで、今後短期的には厳しいクオーターもあるかもしれません。流石に仕入れ価格3倍になって、そのまま販売価格も3倍になりますよで価格転嫁したら顧客にブチ切れられますからね。注文ロットを多くしたり、自慢のグローバルの物流ネットワークを駆使するなどオペレーションの効率化で足元は何とかマージン縮小を抑えている状況だと思います。こういう混沌とした時期でも捉え方によっては、同社の様な大手にとってはポジティブなこともあって、大手ほどの輸送条件を顧客に提示できない中小の買収が加速するといった考え方もできますよね。コロナ後の業界の構図が気になりますね~~

【中国輸出コンテナ運賃指数の推移】

出所:上海航運交易所、ファクトセットより、ありがとう投信作成。指数は1998年1月1日=1,000として指数化、受注価格ベース

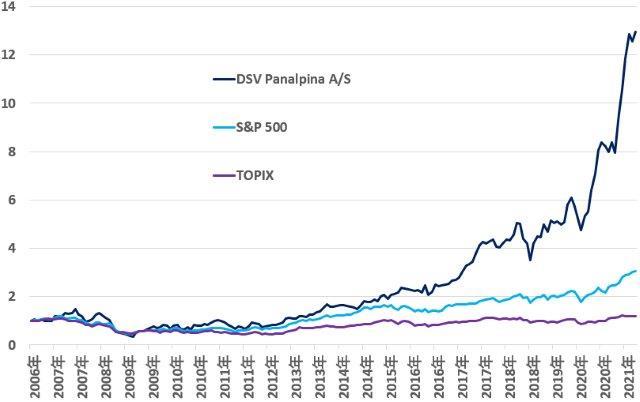

最後に長期の株価推移を見て終わりにしましょう。同社に長期投資しているアリアンツの戦略ファンドでは2006年9月から保有を始めてかれこれ15年近いお付き合いだそうです。15年で株価も13倍になってくれたら39very much!ですね。同戦略の長期投資を大前提とした投資哲学を垣間見ることのできる投資例DSV Panalpinaでございました。さて、長く降った雨もそろそろ明けそうです。今週末は子供たちと庭にビニールプールを拡げて遊びたいと思います。プールに浮かべて遊ぶ船のおもちゃでもメルカリで買いましょうかね。

【長期の株価推移】

出所:ファクトセットより、ありがとう投信作成。株価と指数は2006年9月末を1として指数化、2021年7月末までの推移。外貨建ての株価と指数はすべて月次で邦貨換算した日本円ベース

DSV - You need it. We move it.

39!

ありがとう投信株式会社

ファンドマネージャー 真木喬敏

◆記載内容について: 資料に記載されている個別の銘柄・企業については、あくまでも参考として申し述べたものであり、その銘柄又は企業の株式等の売買を推奨するものではありません。

◆株価指数について:記載されている各国・地域市場の指数は特別注記が無い場合は以下の指数を使用しています。

【日本株】→FactSet Market Indices Japan 配当込み(税引き前配当再投資)

【世界株】→FactSet Market Indices World 配当込み(税引き前配当再投資)

【米国株】→FactSet Market Indices US 配当込み(税引き前配当再投資)

【欧州株】→FactSet Market Indices Europe 配当込み(税引き前配当再投資)

【新興国株】→FactSet Market Indices Emerging 配当込み(税引き前配当再投資)

関連記事

| トレンドTOPへもどる |