ウッドショック:コロナ禍の与作は木を切らない

久しぶりにドラッグストアにカップ麺を買いに行ったら、気持ち値上げされているように感じました。日々の生活で消費者が感じられるくらい物価が上がってきているのでしょうか?デフレマインドmaxの筆者からすると悩ましい状況ですね~。また最近地方に引っ越して、家族も増えたのでそろそろ家でも買ってみようかなと考えていましたが、ウッドショックが起こって、買う気が一気に失せました。ということで、今月のありがとうトピックスは最近気になったウッドショックから長期投資を考えてみましょう!

最初に米国の木材先物価格の推移を見てみましょう。コロナ禍に入ってからの値動きが荒いですね~。コロナ前が大体400ドル/mbfくらいだったので、今年の5月初めあたりの1,600ドル/mbfの水準と比べると4倍近くまで高騰した点が確認いただけると思います。まさにウッドショック!真木ショック!

【木材先物価格の推移】

出所:ファクトセットより、ありがとう投信作成。日次ベース、1mbfは約2.36㎥

なぜ木材価格が高騰したのでしょうか?価格は基本的には需要と供給によって決まるので、まず需要面から考えてみると、コロナ禍における世界的な木材需要の拡大が要因と言えるでしょう。特に米国ではコロナ化でテレワークが広まったので、郊外エリアでの戸建住宅への需要が増えた背景があります。また、コロナ禍での歴史的に低水準の金利も資金繰りのしやすい環境を作り、需要を下支えしました。また、コロナ禍に関わらず、もう少し視野の長い要因としては、リーマン・ショック後戸建住宅を買いたくても買えずに泣く泣く親と同居していたミレニアム世代がやっとマイホームを持てるようになってきたといった中長期的な背景もあるようです。日本ではあまり実感がないかもしれませんが、自立や自由を尊重するアメ人社会で親と同居するのはなかなか耐え難いことだったのでしょう。

【米国の新規住宅着工件数(戸建住宅)】

出所:ファクトセットより、ありがとう投信作成。データの期間は1990年1月末~2021年4月(月次)季節調整済み、年率換算ベース

一方、木材価格高騰を供給面からも考察してみましょう。先日米国の製材大手企業とコールする機会があったので、色々教えてもらって大変勉強になったのですが、どうやら木材自体の供給量についてはたいして問題はないようで、どちらかと言うと製材・伐採などの作業工程がボトルネックになっているとのことでした。以前のブログ『コロナ禍でカネはどこからどこへ?』でも示したように、コロナ禍の米国では、手厚い米国政府の失業給付があり、働くより失業して失業給付を貰っていた方が儲かる方も多いので、林業の現場でも労働者の確保が供給面の最大の課題になっているようです。流石に現場の与作はテレワークできませんからね・・・。また、労働者の確保だけではなく、輸送用トラックの確保なども課題になっているようでした。こういったサプライチェーンの問題は木材業界だけではなく、他の製造業でもみられた現象でしたね。

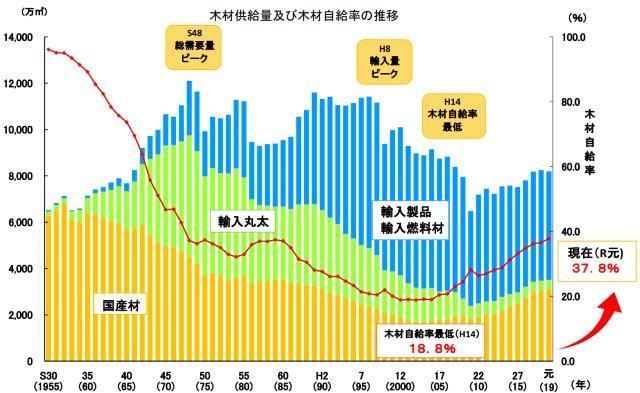

話をもう少し身近な日本国内の視点から見てみましょう。国内の木材供給量の6割以上は海外由来なので、もれなく国内市場も影響を受けます。さらに追い打ちをかけるように、輸入の際に必要になるコンテナ船不足や木材価格上昇を販売価格に転嫁しにくいデフレマインドmaxな日本に売るより、需要の旺盛な米国や中国の方が売りやすいなども相まって、国内の供給環境はさらに苦しい状況のようです。

【木材供給量及び木材自給率の推移】

出所:林野庁より、抜粋

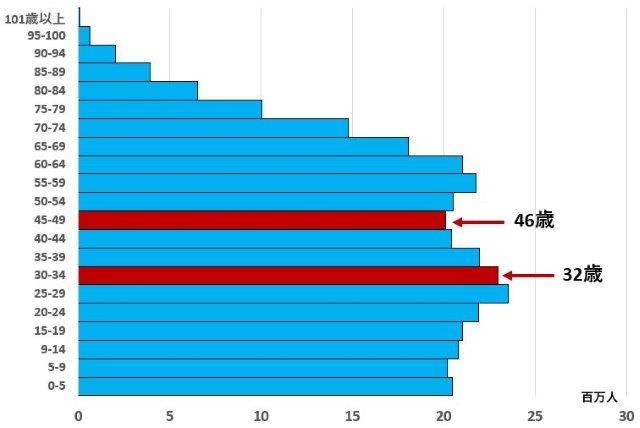

上述した様にウッドショックの根本的な原因が労働者の確保難に起因しているのであれば、このショック自体はコロナ禍における失業給付の終了やワクチン普及による経済正常化により比較的短期に収束することと思いますが、日本国内は輸入依存度が高いので時間差がプラスされ、米国と比べるとすこし長引くことになると考えられます。事実冒頭示した米国の木材先物価格は足元急速に落ち着きを取り戻してきています。ただしこの業界の中長期の需要動向を人口動態から考えると、日米では雲泥の差がありそうです。例えば下図を参考にすると、米国の住宅購入者の中央値は46歳で、向こう15年程度は人口動態的に成長が見込めそうです。また、最初に住宅を購入する年齢の中央値は32歳であり、こちらは少し短くなりますが、向こう5年は追い風が吹きそうに見受けられます。この点における日本の状況については以前『日本の将来について考えてみる①』で言及したので、詳細は省きますが、人口ピラミッドが逆三角形である以上、日本国内においては長期的な需要低迷は避けられないでしょう。

【米国の人口ピラミッド】

(2020年)

出所:ファクトセットより、ありがとう投信作成

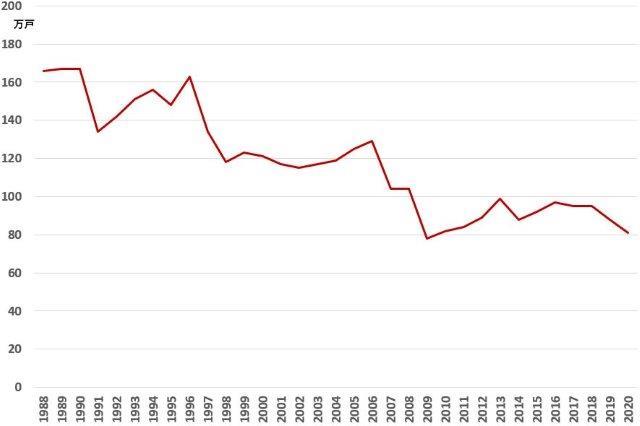

人が減れば家も減る。

【日本の新規住宅着工戸数の推移】

出所:国土交通省『住宅着工統計』より、ありがとう投信作成

当ファンドではそもそも利益率の低い建設関連セクターへの投資はほとんどなく、木材先物価格といったコモディティ市場へのエクスポージャーも限定的なので、ウッドショックによる影響は特に見当たりませんが、今回述べたようなサプライチェーンで発生する様々な問題解決を手助けする企業には国内外を問わず投資をしております。一見長期投資には関係なさそうなトピックでも、投資のアイディアは身近なところから広がっているのかもしれませんね。与作をイメージしてたら屋久島の縄文杉ツアー思い出しちゃいました・・・今度は子供たちと行きたいですね~♪

【与作 へいへいホー】

39!

ありがとう投信株式会社

ファンドマネージャー 真木喬敏

◆記載内容について: 資料に記載されている個別の銘柄・企業については、あくまでも参考として申し述べたものであり、その銘柄又は企業の株式等の売買を推奨するものではありません。

◆株価指数について:記載されている各国・地域市場の指数は特別注記が無い場合は以下の指数を使用しています。

【日本株】→FactSet Market Indices Japan 配当込み(税引き前配当再投資)

【世界株】→FactSet Market Indices World 配当込み(税引き前配当再投資)

【米国株】→FactSet Market Indices US 配当込み(税引き前配当再投資)

【欧州株】→FactSet Market Indices Europe 配当込み(税引き前配当再投資)

【新興国株】→FactSet Market Indices Emerging 配当込み(税引き前配当再投資)

関連記事

| 運用トピックスTOPへもどる |