値上げで困るのは最終消費者だけじゃない!

先日スーパーの特売で牛バラ肉を買った際、いつもの特売より高い印象を受けました。100g当たり10円から20円くらい高い感覚です。39クッキングで使う予定だったので気持ち高くても泣く泣く気合で買いました。また他にも、子供の保育園の帰り道にドラッグストアでフルーツ入りゼリーを買って帰るのが日課になっているのですが、ここ最近、入っているフルーツの数が少なくなっている気がします。ここまでくると被害妄想なのかもしれませんが、これらのように最近身近なところで物価上昇を感じること多くなってきました。人生の大半を失われた30年真っただ中で育ち、デフレマインドmaxの筆者としては由々しき事態です。そんな身近な生活環境の変化から今月のありがとうトピックスでは物価上昇の動向について考えてみたいと思います。

まず、下図では日本国内における需要段階別の企業物価を示してみました。過去からの傾向を見ると、大抵大きくぶれるのは素原材料ですが、足元のコロナ禍では特に短期でのアップダウンが激しくなっていますね。中間財や最終財も今年の年初ぐらいから上向いてきているので、私がスーパーで感じた値上げ現象は私個人だけの感想ではなく、世の中的な傾向なのでしょう。先月のありがとうトピックスで言及したウッドショック同様、牛肉価格もサプライチェーンの制約で高騰しているのかもしれませんし、またある報道では経済活動が回復してきた米中の牛肉需要増なども取り上げられているので、それらが合わさって値上げにつながっているのかもしれません。いずれにせよ資源を輸入に頼る日本としては、グローバルでの原材料高騰の影響は大きな問題ですね。

【日本の需要段階別の企業物価の推移】

出所:日銀より、ありがとう投信作成

上記のグラフでは素原材料が高騰していて、中間財と最終財はマイルドな物価上昇という結果でしたので、最終消費者の私たちとしては『ちょっと高くなったかな?』程度だと思いますが、企業側から見るとどうなるのでしょうか?単純に考えて、原材料が高くなっているのに最終財価格はそれほどという事は、最終消費者に近い川下企業が利益(マージン)を削って原材料高のクッションになっていると考えられます。以前のブログで解説した様に、物価と消費者の給与をちゃーんと上げることのできた米国経済などであれば最終財価格に原材料高の影響をなんとか転嫁できる環境がまだありますが、流石に過去30年デフレやっていて、物価上昇に慣れていない日本国内での最終財値上げは超ハードルが高いように思えます。下手に値上げをしてお客さんがいなくなりましたじゃ話にならないので、結局川下企業が利益を削ってでも頑張っちゃうといういつもの構図です。同業他社も自分だけ値上げするわけにもいかないので、業界全体で右へならえでしょう。値上げで本当に困っているのはこういう川下企業なのかもしれませんね。

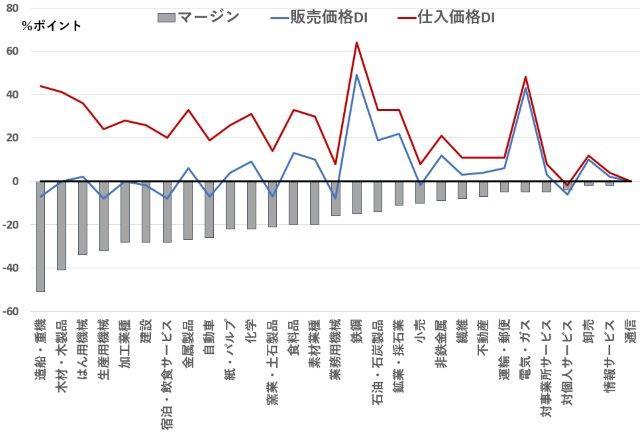

下記図では6月日銀短観から、大企業の業種別での販売価格DI(上昇―下落)から仕入価格DI(上昇-下落)を差し引いて、マージン悪化の影響が大きいと考えられる順から並べてみました。まず、ほぼ全ての業種でマージン悪化の兆候が見られ、さらに仕入価格DI(図中の赤線)がより高い水準を示しているので、仕入価格上昇によるマージン悪化現象が幅広い業種の現場でリアルになっているのでしょう。卸売や小売を比べても、小売のマージンに対する悪化幅の方が大きいようなので、より最終消費者に近い川下企業が自分の利益を犠牲にしているイメージに合致しますね。

【日銀短観6月の業種別の販売価格DI、仕入価格DI、マージン】

出所:日銀短観2021年6月調査より、ありがとう投信作成。DIは「上昇」-「下落」、マージンは販売価格DI-仕入価格DI

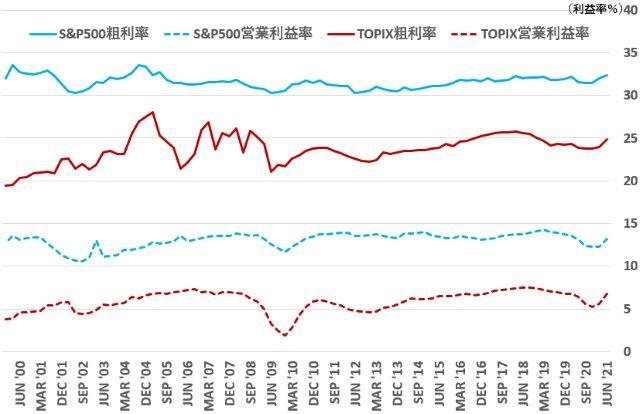

さらに下記図で示したように、日本企業の利益率はただでさえ雀の涙みたいな水準なので、ここから更にマージンが削られるようなら、なかなか厳しいものがあります。足元の物価上昇の原因がコロナ禍で需給バランスが一時的に崩れただけなのであれば、中長期的にはそんなに大きな問題にはならないと思いますが、投資する側としてはそもそも低位の利益水準で放置されていて、こういった問題に対するバッファの小さな日本企業については慎重にならざるを得ませんね。この点当ファンドでは、先日紹介したKingspan(アイルランド)やLVMH(フランス)の様に強い価格決定力を有し、多少のことは販売価格に転嫁できる国内外の企業に厳選投資をしているのであまり心配はしていません。しかしながら、一日本人としては、毎日朝刊には挟まれてくるスーパーの広告チラシで見られるように、低価格だけが競争のファクターになっている現状は悩ましい限りです。物価上昇が一過性なのかどうかはわかりませんが、世の中が目まぐるしく変化しているので、株価もそうですが、これからは物価の変動にもある程度慣れる必要がありそうです。

【日米企業の粗利率と営業利益率の推移】

出所:ファクトセットより、ありがとう投信作成

39!

ありがとう投信株式会社

ファンドマネージャー 真木喬敏

◆記載内容について: 資料に記載されている個別の銘柄・企業については、あくまでも参考として申し述べたものであり、その銘柄又は企業の株式等の売買を推奨するものではありません。

◆株価指数について:記載されている各国・地域市場の指数は特別注記が無い場合は以下の指数を使用しています。

【日本株】→FactSet Market Indices Japan 配当込み(税引き前配当再投資)

【世界株】→FactSet Market Indices World 配当込み(税引き前配当再投資)

【米国株】→FactSet Market Indices US 配当込み(税引き前配当再投資)

【欧州株】→FactSet Market Indices Europe 配当込み(税引き前配当再投資)

【新興国株】→FactSet Market Indices Emerging 配当込み(税引き前配当再投資)

関連記事

| 運用トピックスTOPへもどる |