不動産取引のオンライン化だけではもう食べていけない?:Scout24(ドイツ)

2022年06月10日(金)

さて、今月の厳選投資銘柄紹介ブログはドイツでNo1シェアの不動産関連オンラインプラットフォームを運営しているScout24について見てみましょう!ありがとうファンドではマイクロソフトやアマゾンなど超大型の成長銘柄から、今回解説させていただく比較的時価総額の小さな中小型株の成長企業まで幅広く厳選投資をしています。超大型の成長銘柄は私が解説するまでもなく受益者の皆様も親しみのある会社が多いと思いますので、最近のブログではあまり聞いたことの無いような海外の中小型株を中心に解説するよう努めております。食わず嫌いせずに、『へ~こんな成長企業もあるのね~』と関心を持っていただけますと幸いです。さて、前置きが長くなりましたが早速始めてみましょう!

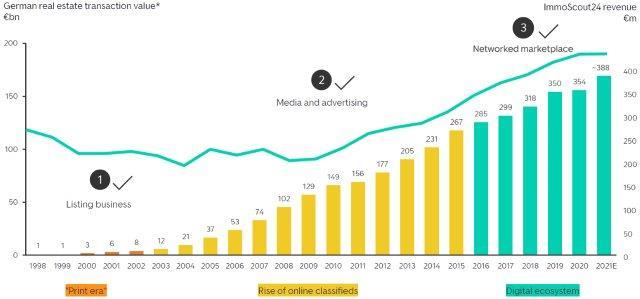

早速ですが、下図で20年以上の実績を有する同社の不動産関連売上高(棒グラフ)とドイツ国内の不動産取引額(線グラフ)の推移を見てみましょう。20年以上前の不動産売買や賃貸入居者募集の広告はいわゆる新聞に掲載する形のスタイルが大半でした。昨今のいわゆるZ世代が聞いたら、『何言ってんのこのオッサン』と言われそうですね~。ミレニアム世代の私でも新聞広告で賃貸物件なんて探したことないですから、なおさらでしょう。同社はそこに目を付けて、不動産関連の新聞広告をオンライン広告へデジタル化するところから事業を始めております。その後、不動産だけでなく自動車販売広告のオンライン化など他分野にも活躍の場を広げましたが、不動産以外のプラットフォームは売却し、現在は不動産関連に専念する事業モデルになっております。下図を見ると、2009年くらいからドイツの不動産取引額と同社の売上高が同じように動いている点が確認できますね。それだけドイツの不動産業界においてオンライン広告が当たり前の存在になっていったフェーズだったのでしょう。

【売上高とドイツ不動産取引額の推移】

出所:会社資料・GEWOS(2020)より、ありがとう投信作成。売上高の推移は同社不動産事業プラットフォームのImmoScout24の売上高の推移

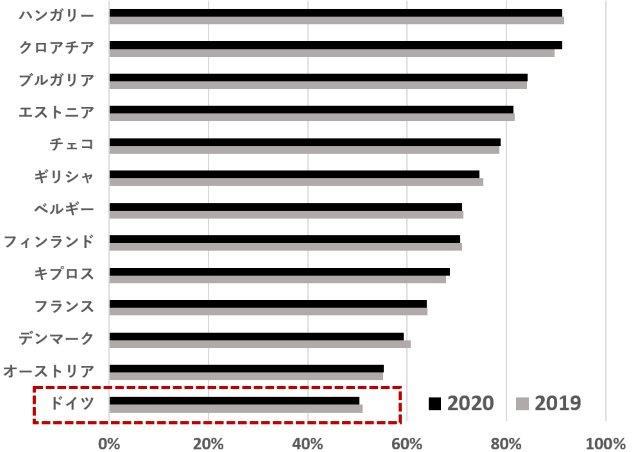

同社の詳しい事業内容を深堀する前に、ドイツの不動産事情を少し見てみましょう。下図の持ち家比率の比較を見てもお分かりいただけるように、ドイツの持ち家比率は歴史的に低位で、逆に賃貸比率が高い傾向にあるようです。これは第二次世界大戦後、新築住宅建設への民間資金が乏しい時期に政府が代わりに資金を出し、比較的質の高い集合住宅を多く建設したことが、賃貸比率の高さに影響しているようです。時代の移り変わりの中で政府の影響力は減っていったようですが、建築基準の厳格化や移民増による供給不足や、近年では低金利環境の継続による購買力の増加などの需要面の制約からも不動産価格は上昇しており、そういった背景も賃貸比率の高さにつながっているようです。ドイツの借金コンクリートは固そうですね~。余談ですが、以前ドイツに住んでいた方から聞いた話だと、ドイツの賃貸物件では引っ越しの度にキッチン全部を持っていくそうです。よって、引っ越してきたらまずキッチンの設置から始まるそうです・・・日本で言うとガスコンロを持っていくぐらいの感覚かもしれませんが、Day1からシンクも無いとなると悩ましい限りです・・・

【ドイツと近隣諸国の持ち家比率の比較】

出所:Statistaより、ありがとう投信作成

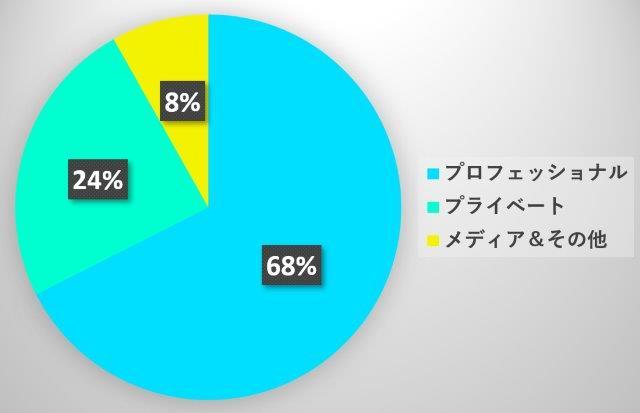

供給より需要が上回るドイツの不動産動向についてなんとなく把握いただけたところで、同社の事業別売上高構成を見ながら詳しい事業内容を見てみましょう!まず下図の売上高構成円グラフを見ます。う~ん・・・プロフェッショナルの割合が大きいですね。いわゆる不動産仲介業者でプロの方々相手にひもづく売上高になります。一方、プライベートは一般的な土地所有者やマイホーム所有者になります。上述したように、ドイツでは住宅の供給量が限られており、不動産仲介業者にとっては最終消費者へ紹介できる物件在庫をどれだけ確保できるかが、非常に重要なファクターになっております。同社の分析では、供給が少なく需要が強い売り手市場のドイツ国内市場では、CtoCの取引が4割程度まで拡大していると考えており、いわゆる従来のプロフェッショナルだけではなく、プライベートサイドの対応も必要と考えているようです。

【事業別売上高構成】

2021年

出所:会社資料より、ありがとう投信作成

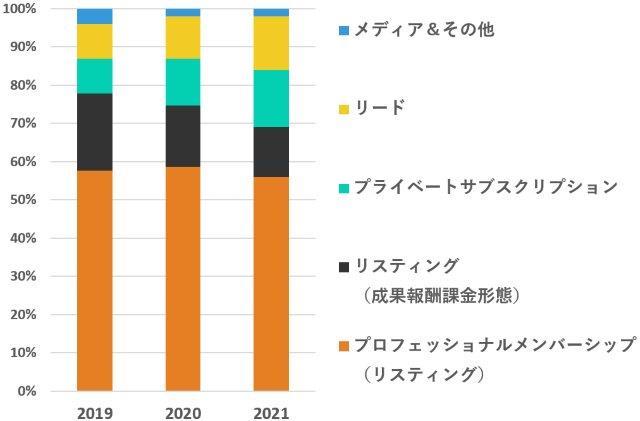

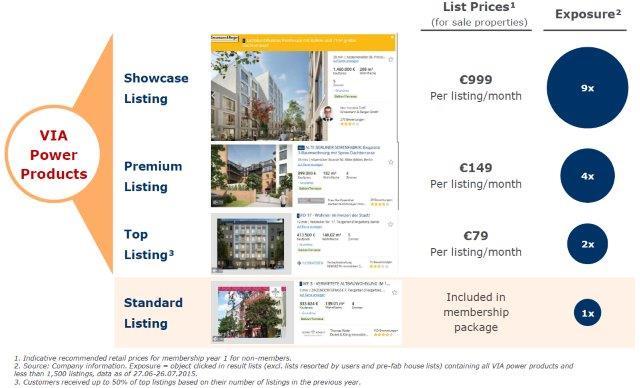

事業別売上高構成が少し大雑把すぎてどんなサービスで儲けているのかイマイチ分かりにくいので、サービス別の視点から見てみましょう。下図では、過去3年間のサービス別の売上高構成割合を示しています。売上高の半分以上を占めているのが、プロフェッショナルメンバーシップと呼ばれるリスティングサービスからの収入になっています。リスティングは物件の情報を同社が運営している不動産オンラインプラットフォームのImmoScout24などに掲載させるサービスになります。Immoはimmobilienの略で不動産という意味らしいです。ドイツ語長いですね~、どのように発音していいのか分かりませんがカッコイイですね~。なんとなくイモとよんでしまうのですが、ジャーマンポテトを連想させますね~。ドイツ=イモみたいになってきました。そのうち39クッキングでジャーマンポテトを作りたいと思います!少し脱線しました。2019年の売上高構成では、プロフェッショナルメンバーシップと成果報酬課金形態のリスティングを合わせて、リスティング関連による売上高が8割近くまでを占める構成になっていましたが、現在同社は戦略的にリスティングの割合を減らし、他の収入源の割合を増やすよう収入の多様化を計画しています。この背景には、流石に20年前は目新しかったリスティングなどのオンライン広告も、近年では当たり前になっており、同業他社も増えてきたことから、いわゆるコモディティ化による価格以外の差別化が難しくなっている背景があるようです。よって、新たな付加価値サービスの提供や、シェアNo1の規模を生かした経済圏の構築など、新しい収入源への多様化によるさらなる成長を目指しているようです。実際には2021年時点で7割近くあるリスティング関連の売上高構成割合を2026年までに5割以下に抑えるよう計画しています。

【サービス別売上高構成割合の推移】

出所:会社資料より、ありがとう投信作成

【リスティングの例】

出所:会社資料より、一部抜粋

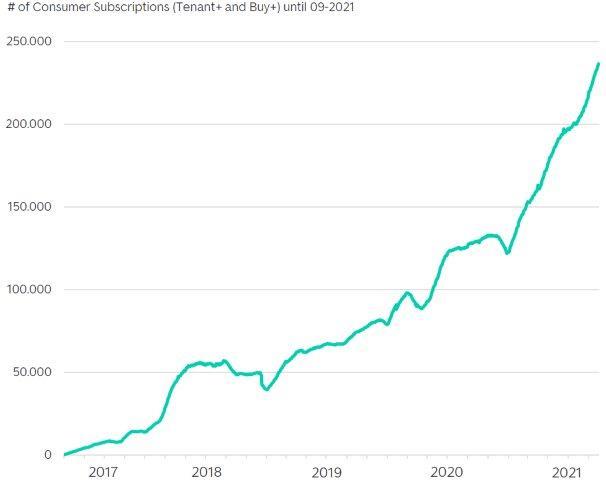

リスティングだけに頼らない収益構造の構築を戦略的に取り組んでいる同社ですが、リスティング以外にはどのようなサービスがあるのでしょうか?早速見てみましょう。例えばプライベートサブスクリプションサービスでは、物件売買のサブスク利用の場合、新しい売買物件の情報に通常の閲覧者より48時間早くアクセスできたり、売買に関わるペーパーワーク作成などに関するサポートなどの特典があるそうです。賃貸物件を探している方のサブスクについては、物件売買と同様に早く賃貸情報にアクセスできたり、物件を前もって抑えたりできるサービスもあるそうです。こういったサービスの付加価値は、慢性的に物件の供給不足が継続しているドイツの不動産事情から生まれてくるのでしょう。

【サブスクリプションサービス利用顧客数の推移】

出所:会社資料より、一部抜粋

また、他にも今後成長が期待されているサービスにリードサービスがあります。リード(Lead)とは見込み客のことを指し、不動産業者などへ許可を得た見込み客の情報を提供することにより収益化します。同社では、土地や住宅所有者に対して有料のリスティングサービスを提供していますが、最近では特定の期間リスティングを無料にしたり、無料で家の価値を算出するサービスを提供したりなどして、物件のデーターベース拡大を着々と進めています。これは、これらのデータを不動産業者にリードとして提供することにより、大きな付加価値を生むことができるからです。ただ情報を右から左に流すだけではなく、同社のサービスでは賃貸契約や売買契約のサポートまで包括的に扱っているので、例えば賃貸のデータが同社のプラットフォームに掲載され、実際に賃貸契約に至った場合、そこで終わりではなく、いつ賃貸契約が切れて、もう一度リスティングが必要になるか?を把握することもできますし、または、売却物件として不動産業者などにリードとして提供できるタイミングを把握することが可能になります。これは慢性的な供給不足が続くドイツの不動産市場において在庫確保という点で付加価値の大きなサービスになることでしょう。同様に、こういった不動産売買の情報は許可を得たうえで、住宅ローンブローカーなどへリードとして提供されマネタイズすることもできます。このように同社では従来のビジネスモデルである不動産業者からのリスティング収入に頼るだけではなく、直接最終消費者からデータを引き付ける仕掛けや、そういったデータをもとにCtoCマーケットの拡大、住宅ローンブローカー、金融機関など不動産取引に関わる幅広く多様なプレーヤー達を囲い込んだ経済圏を構築することで、付加価値サービスをマネタイズし、収益構造の多様化を実現していくことでしょう。

最後に、参考までに株価を見て終わりましょう。足元では米国での利上げによるバリュエーション低下懸念や、ウクライナ情勢の悪化などで同社の株価は大きく調整した局面もありましたが、引き続きリスティングに頼っている同業他社と比べて同社の多様な収益源を得る戦略に対する評価は崩れていないと考えております。日本でも様々な業種でIT化やDX(デジタルトランスフォーメーション)が必要だ!と騒がれていますが、DXがある程度浸透した後も、それで安泰ではなさそうですね。デジタルの世界ではフリーミアム戦略が可能になりますが、もちろんタダのままでは商売になりません。囲い込んだ顧客やプレーヤーを如何にマネタイズするかが重要になります。Scout24のビジネスモデル転換の歴史を見ていると、これからDXが本格的に進むと考えられている日本企業にとっても学ぶ点が多くあるように感じた次第でございます。

【上場以来の株価推移】

出所:ファクトセットより、ありがとう投信作成。株価と指数は2015年10月1日を1として指数化、2022年6月8日までの推移。外貨建ての株価と指数はすべて日次で邦貨換算した日本円ベース

39!

ありがとう投信株式会社

ファンドマネージャー 真木喬敏

◆記載内容について: 資料に記載されている個別の銘柄・企業については、あくまでも参考として申し述べたものであり、その銘柄又は企業の株式等の売買を推奨するものではありません。

◆株価指数について:記載されている各国・地域市場の指数は特別注記が無い場合は以下の指数を使用しています。

【日本株】→FactSet Market Indices Japan 配当込み(税引き前配当再投資)

【世界株】→FactSet Market Indices World 配当込み(税引き前配当再投資)

【米国株】→FactSet Market Indices US 配当込み(税引き前配当再投資)

【欧州株】→FactSet Market Indices Europe 配当込み(税引き前配当再投資)

【新興国株】→FactSet Market Indices Emerging 配当込み(税引き前配当再投資)

関連記事

| トレンドTOPへもどる |