増税、more and more

さて、今年も残すところあと数日になりました。ちょうど去年の今頃は年末のブログ『Less is More』を書きながら、『2022年は断捨離の年だ!』と気合を入れていました。しかしながら、私にとっての2022年は家族に不幸があったりと自分ではコントロールできないことに振り回されることが続き、思った通りの1年にはなりませんでした。受益者の皆様方はいかがだったでしょうか?

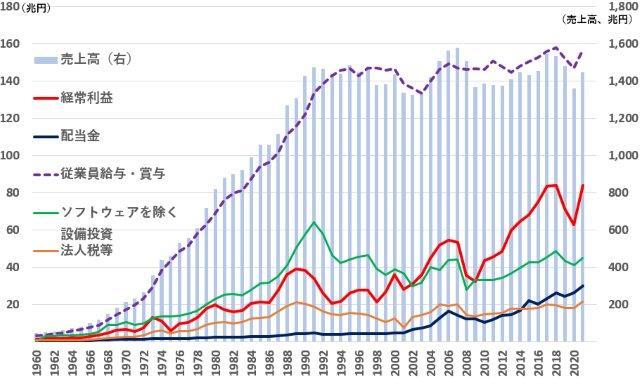

そんなこんなで来年こそはLess is Moreの精神を取り戻したいところでありますが、今年最後のありがとうトピックスはあえて対極的なmore and more系の増税のお話でしめてみたいと思います。先月ぐらいから、増税の話をよく耳にするようになりました。確かに、ロシアのウクライナ進行や北朝鮮のミサイル打ち放題状態を鑑みれば、防衛力強化の必要性は理解できますし、その財源の一部を増税でまかなうのもしょうがないかなと思われます。増税自体はその多くを法人増税で対応するようなので、我々個人から徴収されている所得税には大きなインパクトはないようですが、『企業利益は誰のもの?』で言及したように、法人税を納めている企業側からすれば、コストの一部が増えるわけで、『成長と分配の好循環』のために賃上げしようとしていた企業にとっては梯子を外されたようにも見えます。少し見方を変えて、人件費は法人税等より上の段階で引かれるコストだから、むしろ追い風?という考え方もできます。しかし、解雇規制の強い日本では賃上げした社員をクビにするのは難しいので、『どうせ国に取られるなら費用を使うけどコントロールしにくい人への投資はちょっと・・・』といった感じで、研究開発や設備投資など人件費以外への成長投資の方が合理的と判断する企業が増えてくるかもしれません。よって、法人増税は企業だけの問題かと思いきや、巡り巡って家計の負担につながることでしょう。

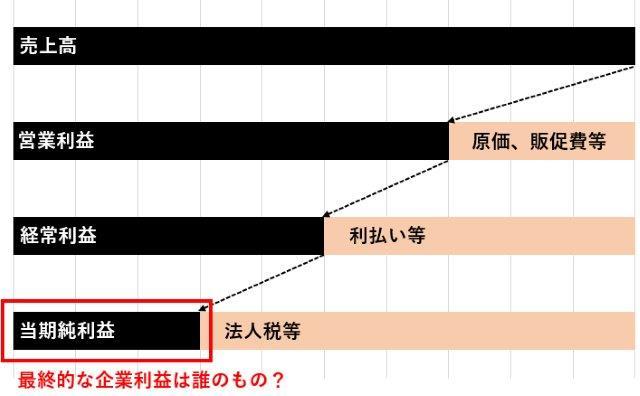

【当期純利益とは?】

(イメージ)

出所:『企業利益は誰のもの?』より、抜粋

【日本企業の売上高、利益、給与などの推移】

出所:財務省『法人企業統計(除く金融保険業)』より、ありがとう投信作成

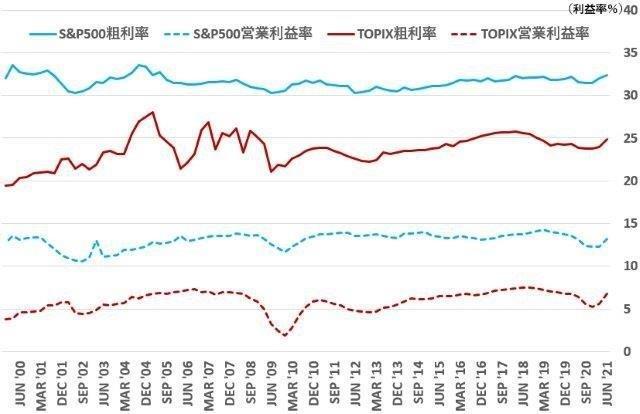

利益率は既に低位水準

増税は利益にのしかかる

投資家目線でもネガティブ

【日米企業の粗利率と営業利益率の推移】

出所:『値上げで困るのは最終消費者だけじゃない!』より、ありがとう投信作成

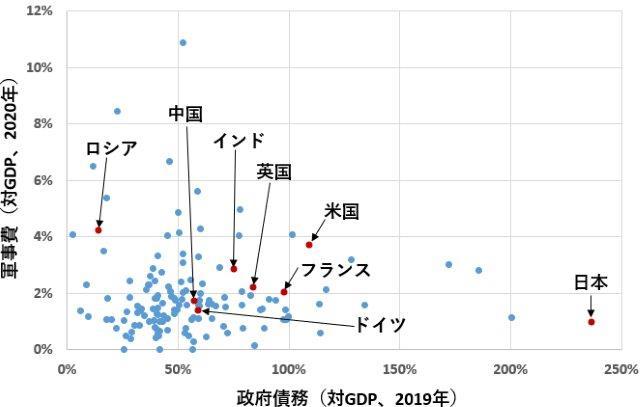

そもそも防衛費(軍事費)というものは平時に財源を確保し、有事の際に国債発行の余地がある状態にしておくべきものだと思いますが、日本の場合は毎日がスペシャル状態で、国の財政状況を考えれば本当に有事になったときに対応できるか疑問ですね~。下図では、GDP対比での政府債務と防衛費の関係を国際比較してみました。日本は政府債務が多く防衛費が少ないといった感じで、図の右端にポツンと一軒家状態で我が道を行っています。日本国の借金地獄については『モラルハザードでバイオハザード』を参照ください。

【軍事費と政務債務の関係】

(対GDP)

出所:世界銀行、IMFより、ありがとう投信作成

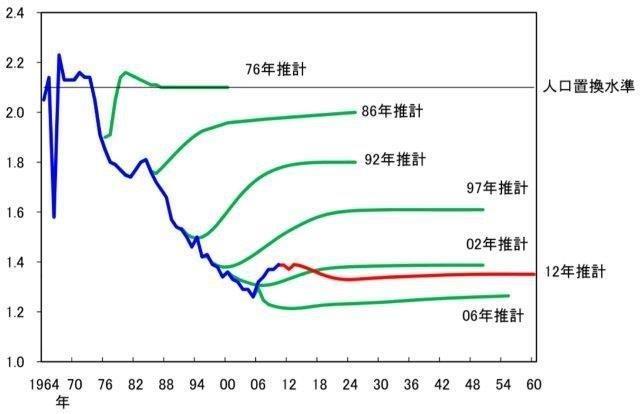

防衛費増額の議論が優先された一方、子育て関連予算など少子化対策の裏付けとなる財源の議論は先送りにされました。ずいぶん前に『日本の将来について考えてみる②』で述べたように、国の出生率推計はいつも楽観的で、こうなったらいいなーの連続が現在の状況を引き起こしていると考えています。今度こそやる気を出して、来年以降の議論で抜本的に改善されるのかもしれませんが、子供の成長には時間がかかるので、その効果が出るのは数十年後でしょう。子育てと共働きを何とか両立している我が家の率直な感想としては、正直言って現在の支援内容では安心して子育てできる家庭はごく少数だと思います。子育てカオスワールドについては『神オムツにありがとう』を参照。また、公的年金制度などの社会保障制度が充実すると少子化がさらに進むという議論もあります。現行の年金制度では、他人の子供(現役世代)が保険料を高齢者(年金受給世代)へ年金という形で仕送りしているイメージなので、老後の世話のために、わざわざ自分の子供を作り、育てるインセンティブが湧かなくなるといった仕組みです。

出生率過大推計の歴史、楽観すぎじゃ~ないすか?

絵に描いた餅、机上の空論

課題先送り先進国でございます。

【日本の出生率予測の修正状況】

出所:『日本の将来について考えてみる②』より、抜粋

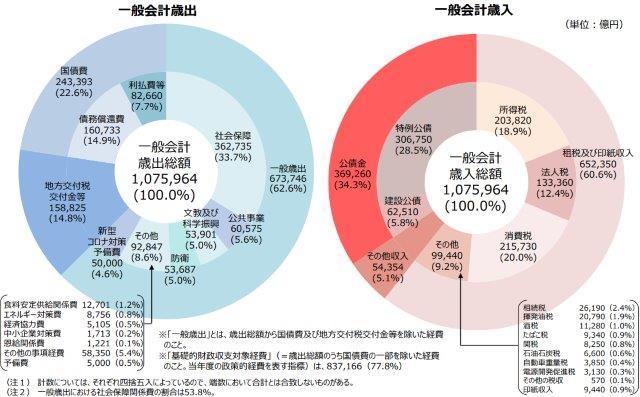

最後に一般会計歳出・歳入の構成を見て終わりにしたいと思います。一般歳出における社会保障関係費の割合は53.8%までmore and moreで拡大しております。冒頭話した防衛費が可愛く見えてきますね。一方、歳入の34.3%は公債金、つまり国の借金から成っています。どっからどう見ても最近流行りの持続可能感が皆無ですね。こうなった背景は数十年前から少子化対策を先延ばしにしてきたツケが溜まってきた結果でしょう。なぜこのツケを我々現役世代が払わないといけないのでしょうか?と思いながらも、たぶん私が今育てている子供達も将来全く同じ質問を私に投げかけてくることになると思うので、ひそひそ声で訴えておきます。

【令和4年度一般会計歳出・歳入の構成】

出所:財務省より、一部抜粋

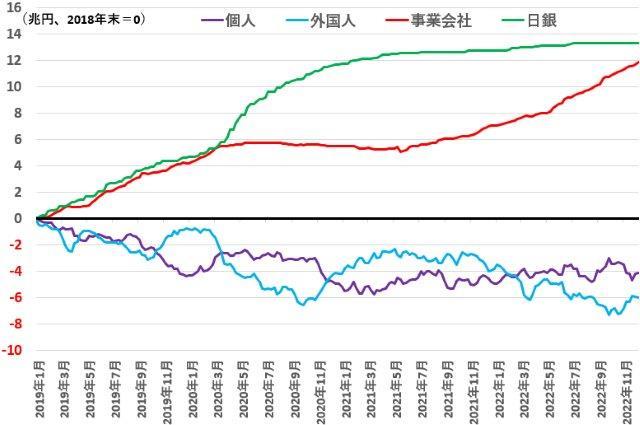

マーケットはそんな長期的な課題解決力に欠けた日本株式市場に嫌気がさしているのかもしれません。買うのは中央銀行と事業会社(自社株買いなどの株主還元)、一方個人と外国人はその間に売り抜ける。どうみてもサスティナブルじゃないと思うんですがね~。NISAの投資枠を大幅拡大しても、結局のところ長期的な成長性を考えると外国株式市場へ投資資金が流れてしまうのではないでしょうか?少しダークな感じで終わってしまいますが、お許しください。以前『10万円給付はフリーランチ?』で述べたように、使ったら誰かが払うことになります。財源がないならツケ払いもOKでBNPL(Buy Now, Pay Later)なんて可愛いものです。BNPM(Buy Now, Pay Maybe)なんて言い出したら資本市場から総スカンを食らうでしょう。この国はmore and moreで積みあがった課題を先送りした結果、場当たり的な対応すら難しくなってきているように思えます。ゲームならリセットボタンがあるんですけどね・・・

【投資主体別の日本株買い越し額】

出所:ファクトセットより、ありがとう投信作成

39!

ありがとう投信株式会社

ファンドマネージャー 真木喬敏

◆記載内容について: 資料に記載されている個別の銘柄・企業については、あくまでも参考として申し述べたものであり、その銘柄又は企業の株式等の売買を推奨するものではありません。

◆株価指数について:記載されている各国・地域市場の指数は特別注記が無い場合は以下の指数を使用しています。

【日本株】→FactSet Market Indices Japan 配当込み(税引き前配当再投資)

【世界株】→FactSet Market Indices World 配当込み(税引き前配当再投資)

【米国株】→FactSet Market Indices US 配当込み(税引き前配当再投資)

【欧州株】→FactSet Market Indices Europe 配当込み(税引き前配当再投資)

【新興国株】→FactSet Market Indices Emerging 配当込み(税引き前配当再投資)

関連記事

| 運用トピックスTOPへもどる |