企業利益は誰のもの?

さて、悩みの種だった米国インフレ動向はようやくピークアウト感がみられてきました。前回のブログで言及したように利上げ自体もピークに達してくれたら一安心といったところでしょう。今後の利上げ動向についてはひとまず大きなサプライズが無いと仮定した場合、株式市場はバラ色の上昇相場になるのでしょうか?それはちょっと時期尚早かもしれません。以前『利上げ』で『株価』が下がるカラクリで簡単に説明した理論株価の計算式を見ると、企業価値計算の際、分母(割引率)が利上げの影響を大きく受けると説明しましたが、実は分母に限らず利上げは分子(将来の当期純利益)にも影響を与えます。急激な利上げの後、徐々に世の中全体の景気が悪くなっていくと、モノやサービスに対する需要が減り企業の売上も減ります。さらに足元の米国のように労働力不足で人件費が上昇するなど、企業のコストが増える懸念もあり、結果的に企業利益は小さくなってしまうと予想されます。そうなると計算式的には分子(将来の当期純利益)が小さくなるので、巡り巡って理論株価が下がるという具合です。

【簡易的な理論株価の計算式】

出所:『『利上げ』で『株価』が下がるカラクリ』より、一部抜粋

注:イメージしやすいよう作成した簡易的な計算式になりますのでご参考までにです

よって今後も引き続き利上げなど金融政策の動向に一喜一憂する展開が続くと思われますが、そういった短期的な話を続けても疲れてしまうだけだと思うので、もう少し根本的な話をしてみたいと思います。今回のありがとうトピックスでは、良い機会なので当期純利益そのものについてフォーカスしてみましょう!

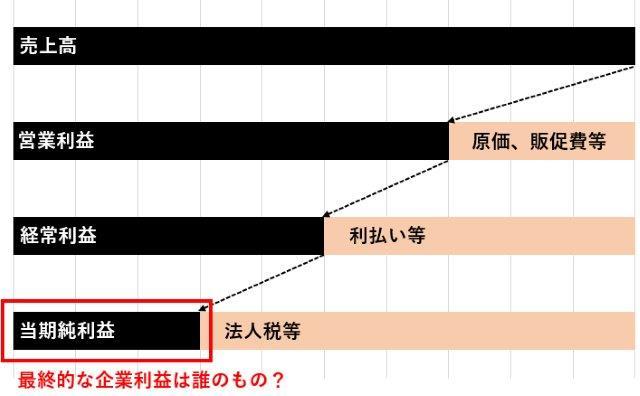

まず簡単に当期純利益のイメージを下の図で確認してみましょう。モノの販売、サービスの提供などの対価として企業はおカネを貰い、その合計が売上高になります。当然そういったモノ・サービスを生産・提供するにはコストがかかります。原材料費や従業員の給与、販売促進費など事業に直接係るコストを売上高から差し引くと本業の稼ぐ力を表す営業利益になります。そこから借入や社債などの利息を引くと経常利益になります。さらに一過性の特別損益などを引いたり足したりした後、法人税等を引くと当期純利益にたどり着きます。長い道のりですね~

【当期純利益とは?】

(イメージ)

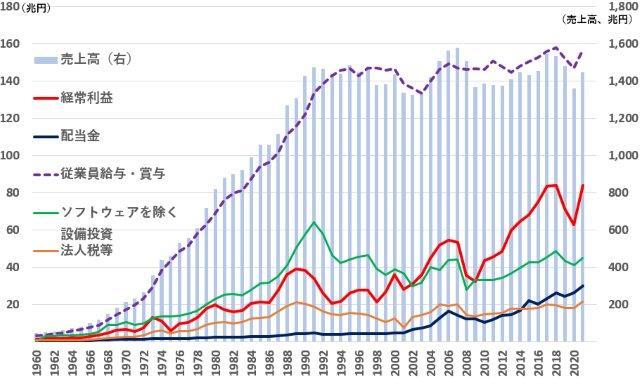

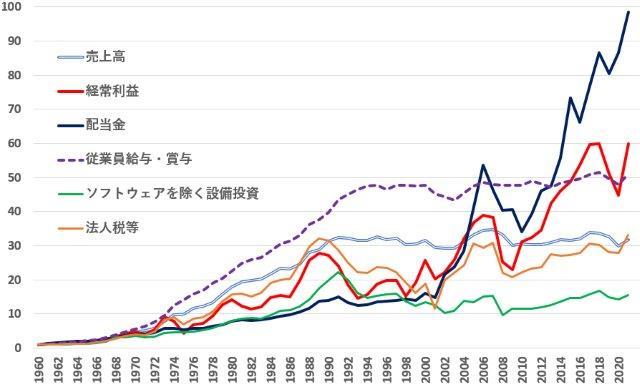

当期純利益=売上高ではなく、当期純利益は様々な経費が引かれた後の儲け・余りだという点はなんとなくイメージいただけたと思います。それでは次に過去60年くらいの日本企業の売上高、経常利益、給与等の推移を見てみましょう。バブル景気の全盛期である1980年代後半くらいまでは、作れば売れるといった感じで売上高は上昇、従業員の給与もそれに沿って上昇していますね。ところがバブル崩壊後の1990年代以降は売上高も給与水準も横ばいが続いております。そんな頭打ち感半端ない環境下でも2000年頃から増えている項目がいくつか確認できると思います。具体的にいえば経常利益と配当金でしょうか。

【日本企業の売上高、利益、給与などの推移】

出所:財務省『法人企業統計(除く金融保険業)』より、ありがとう投信作成

それぞれの項目の伸び率をわかりやすくするために、1960年を1として何倍になったかの推移を下にまとめてみました。やはり2000年頃からの経常利益と配当金の増加が目立ちますね。法人税等も増加していますが、これは税引前の経常利益が増加しているのでそれに沿って税金も増えるというロジックで理解できると思います。少子高齢化などの人口動態的にも国内需要の増加が見込まれないので、売上高が伸びずに横ばいで推移している点は理解できますが、経常利益と配当金の不自然なぐらいな伸び率は理解に苦しみますね~

【日本企業の売上高、利益、給与などの推移】

(1960年を1として何倍?の推移)

出所:財務省『法人企業統計(除く金融保険業)』より、ありがとう投信作成

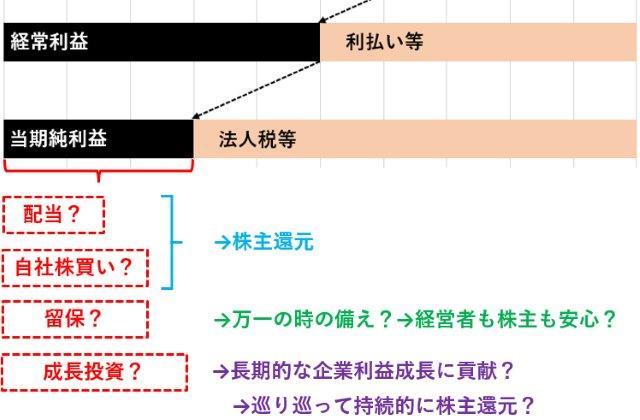

ここで本ブログのタイトル『企業利益は誰のもの?』の答えを考えてみましょう。企業の最終的な利益である当期純利益は従業員や役員の給与が引かれた後の利益なので、直接従業員や役員のものではありません。よって、最終的な企業利益は株主のものになります。上の図で過去20年くらいの間に配当金が大きく上昇している点は、それ以前に比べ株主還元の環境が整ったことや、株主からの株主還元圧力の高まりを反映した結果でしょう。また、当期純利益は必ずしもすべて配当や自社株買いといった形で株主還元する必要はないので、成長分野の事業を持つ企業であればさらなる設備投資や研究開発費として長期的な企業利益成長のために使う傾向にあります。ただし、残念ながら日本企業全体としては上の図を見る限り積極的に設備投資などへおカネをまわしているようには見えませんね。

【当期純利益の使い道】

(イメージ)

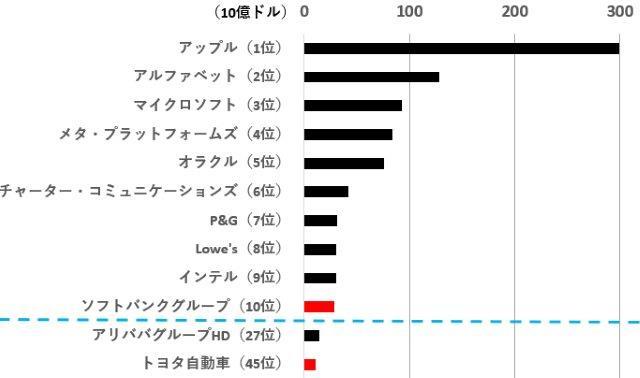

自社株買いについても最近流行ってきましたが、国際比較では米国勢が圧倒的なブラックフライデー株主還元セールを展開しているようです。日本企業も10位にランクインしはじめているようですね~

【世界の自社株買いランキング】

出所:ソフトバンクグループ資料より、ありがとう投信作成。2019年2月~2022年10月の合計

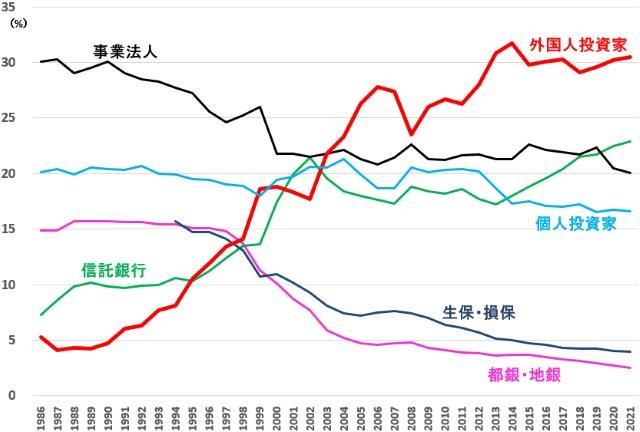

過去30年くらいで外人さんの株主もフエマシタ~

カブヌシカンゲン39デ~ス

【主要投資部門別株式比率の推移】

出所:JPXより、ありがとう投信作成

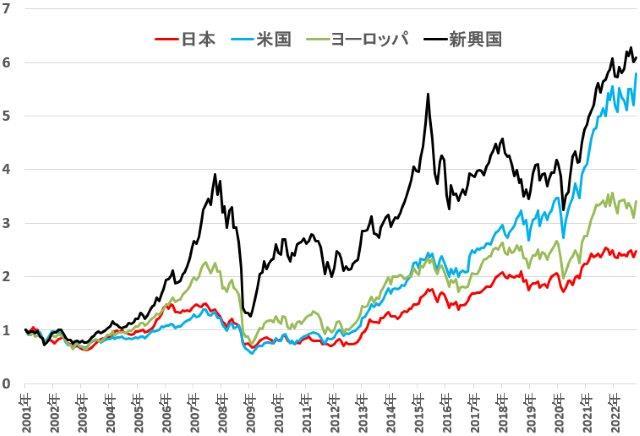

株主第一主義による企業利益の最大化は我々投資家や受益者の皆様の視点からすると、そんなに悪い話ではありませんが、金融資産を持てる者と持てない者の差を広げる要因になっています。横ばいもしくは社会保障費を引いた手取りベースで年々減少する給与のみで生活する現役世代は金融資産を持つ余裕もなく、がんばって投資をしてみても少し損が出るとリスク許容度が低いので損したまま退出しやすく、負のスパイラルに陥る傾向が強いと思います。この負のスパイラルを断ち切るためには、株主第一主義を捨て多少企業利益を減らしてでも従業員の給与を増やすなどして株主以外の企業関係者にもWin-Winの状況を作る新しい仕組みが必要なのかもしれません。しかしながら世界的にはなんだかんだ言って株主第一主義が継続しており、ただでさえ人口動態的に国内市場全体の成長の見込まれない日本が先陣を切って新しい資本主義を実践してルールを変えていくのは険しい道のりになりそうです。ここはひとつ株式市場のジャイアン的存在のアメリカ様に率先してchangeしてほしいものです。『お前の会社の利益も俺のもの!』とお叱りをいただいてしまうかもしれませんね。

【主要国・地域の株価推移】

(2001年1月末を1として何倍?の推移)

出所:ファクトセットより、ありがとう投信作成。株価と指数は2001年1月末を1として指数化、2022年10月末までの推移。外貨建ての株価と指数はすべて月次で邦貨換算した日本円ベース

企業利益は株主に帰属する付加価値

GDPは株主以外も含めた多くの人に帰属する付加価値

→このギャップを埋める新しい仕組みが必要?

→環境負荷なども考慮するとGDPベースの考えも改める必要?

【企業利益、GDP、株価の推移】

出所:ファクトセット、IMF 2001年を100として指数化

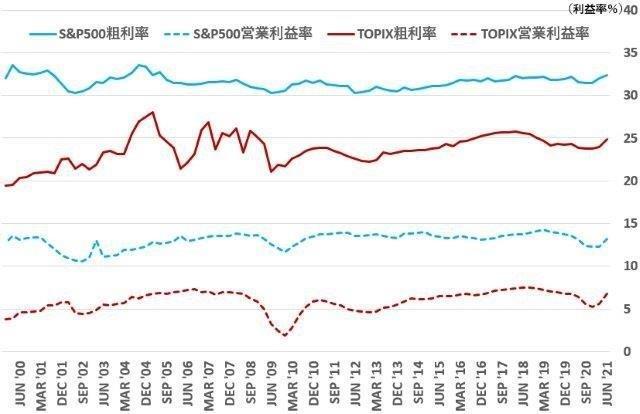

利益率は既に低位水準

利益率を減らし他に振り分けると・・・

見た目悪いよね・・・

【日米企業の粗利率と営業利益率の推移】

出所:『値上げで困るのは最終消費者だけじゃない!』より、ありがとう投信作成

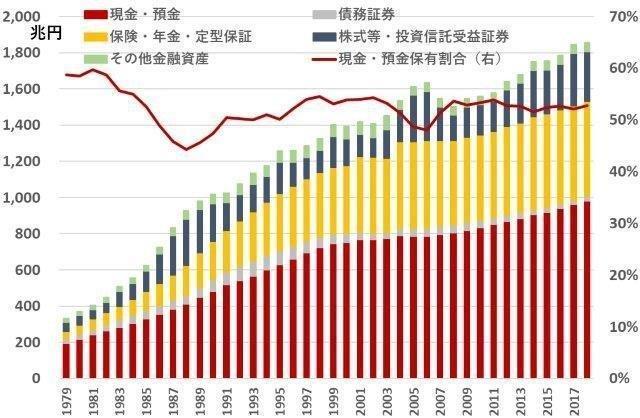

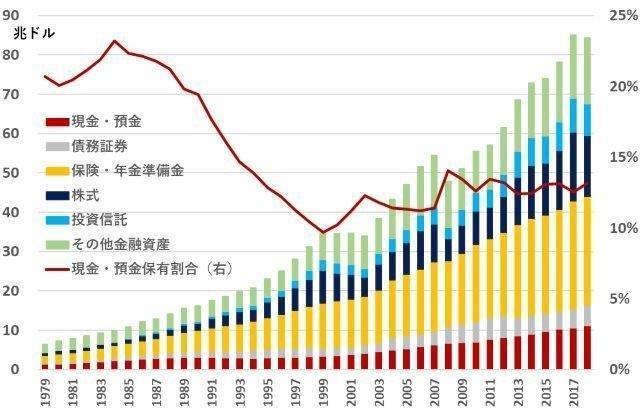

日本の家計における株主還元の恩恵は比較的低位

【日本の家計の金融資産推移と現預金割合】

一方、米国は恩恵を受ける層も比較的多め

米国が株主第一主義を捨てたら米国民の老後資産は大丈夫?

→そんなに簡単にchangeできないのでは?

【米国の家計の金融資産推移と現預金割合】

出所:『カネ持ちがどんどんカネ持ちになる世界』より、ありがとう投信作成

少子高齢化における現役世代のお財布事情

【平均給与と社会保障負担率の推移】

出所:グリーンフレーションより、一部抜粋

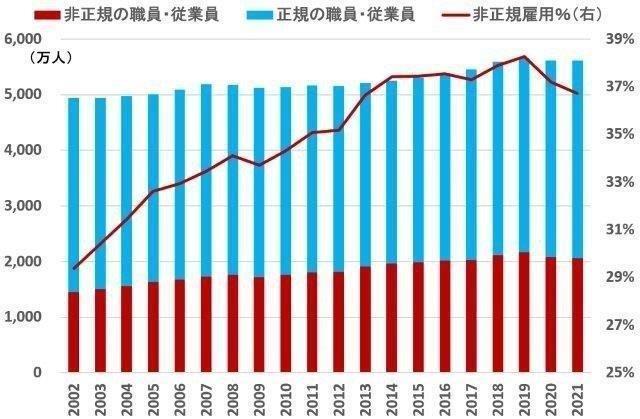

株主還元が増えた2000年代初頭から

非正規雇用者も増えました

→企業的には必要な時に安く雇えてhappy!

→短期雇用ならカネかけて教育しなくてもok!

→長期的に日本経済全体としてはno39!

【非正規雇用者数と割合の推移】

出所:借金コンクリートより、一部抜粋

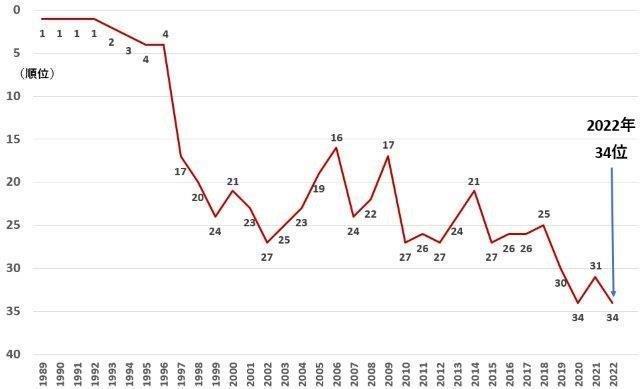

給料上げてもアウトプットが変わらないなら・・・

競争力・生産性はさらに低下?

【日本のIMD 国際競争力ランキングの順位の推移】

出所:『神オムツにありがとう』より、一部抜粋

39!

ありがとう投信株式会社

ファンドマネージャー 真木喬敏

◆記載内容について: 資料に記載されている個別の銘柄・企業については、あくまでも参考として申し述べたものであり、その銘柄又は企業の株式等の売買を推奨するものではありません。

◆株価指数について:記載されている各国・地域市場の指数は特別注記が無い場合は以下の指数を使用しています。

【日本株】→FactSet Market Indices Japan 配当込み(税引き前配当再投資)

【世界株】→FactSet Market Indices World 配当込み(税引き前配当再投資)

【米国株】→FactSet Market Indices US 配当込み(税引き前配当再投資)

【欧州株】→FactSet Market Indices Europe 配当込み(税引き前配当再投資)

【新興国株】→FactSet Market Indices Emerging 配当込み(税引き前配当再投資)

関連記事

| 運用トピックスTOPへもどる |