半期運用報告(2019年8月末~2020年2月末)

さて、今回の半期運用報告会につきましては新型コロナウイルス拡散懸念もあり、本ブログで報告させていただければと思います。また、報告期間は月次レポートと平仄を合わせる形で、2019年8月末から2020年2月末の6ヶ月間の報告とさせていただきます。(参考までに、ありがとうファンドの決算期末は8月末であり、決算期末が休日の場合は後ずれになります。第15期末は2019年9月2日(月)、第16期中間期末は2020年3月2月(月)でした。)

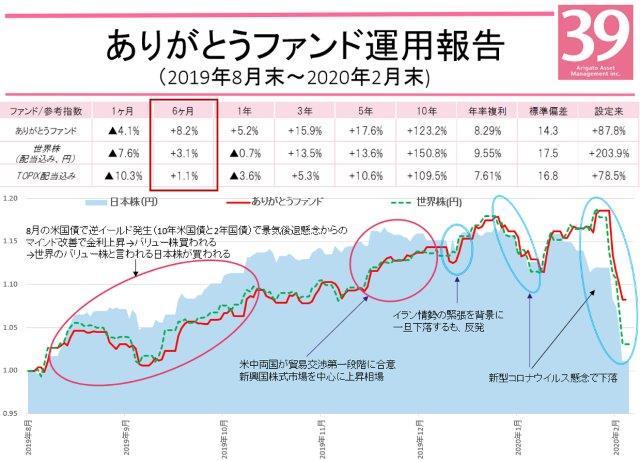

下図の上段はいつも月次レポートで載せている騰落率の図になります。2月末時点の6ヶ月騰落率比較では当ファンドは世界株、日本株に対して比較的良好なパフォーマンスを達成できました。なお、当ファンドは特定の指数に連動する運用方針ではありませんが、パフォーマンスの説明という観点から、月次レポート、運用報告会の資料等では、世界株式指数と日本株式指数と合わせて開示しております。

さて、騰落率はあくまでも点と点の比較だけで、全体像が把握しにくいと思いますので、下段の線と面グラフで過去6ヶ月の推移を見てみましょう。ピンクの実線が当ファンドの推移を表しており、ミドリの点線が世界株、青の面グラフは皆さんがニュースなどで良く聞く身近な日本株の推移を表しております。また、比較しやすいよう、8月末時点を1とした推移になっております。

出所:ファクトセット等より、ありがとう投信作成

※「年率複利」は、過去の実績値であって将来の成績を保証するものではなく、またお客様ごとの購入時期によって運用結果は異なります。「年率複利」と「標準偏差」については、過去 10 年間の月末時点基準価額データを基に弊社にて計算しております。設定来騰落率については、ありがとうファンド設定日の 2004 年 9 月 1 日からの騰落率に なります。参考指数(円ベース)の騰落率についてはファクトセットよりデータを参照し、弊社にて計算しております。(レポート最終ページに注記があります。)

上記の図を基にいくつかコメントしたいと思います。

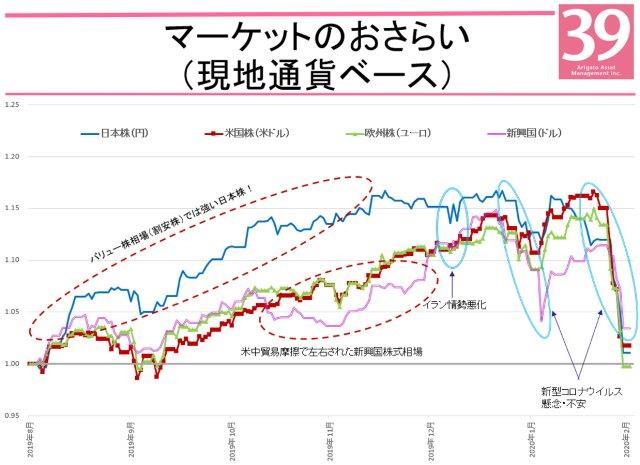

まず期初から年末年始にかけて総じて世界株式市場は上昇していますが、特に前半数カ月は日本株式市場の強い相場になりました。これは日本株式市場自体に何か特別買われる事象があったというよりは、前の期である8月中に米中貿易摩擦激化懸念と世界株式市場を牽引し続けてきた米国で逆イールドが観測されたことにより、米国経済はもとより世界経済への悪影響が懸念されて世界株式市場は総じて下げていました。そんな弱気相場から、今期9月に入ってからは、世界経済への極端な弱気が影を潜め、米国長期金利が急激に上昇したことから、世界的に割安株が買われるいわゆるバリュー相場になりました。日本株は世界の景気敏感株と揶揄されるように、こういった相場では短期的に買われますので青い面グラフが一つとびぬけた形で上昇しております。当ファンドでは、日本株式の保有が6%前後と少ない事と、こういった割安銘柄に投資というよりは、世界経済の成長の恩恵を株価という形で享受する運用方針から、これからの世の中で必要とされているモノ・サービスを提供して持続的に企業利益を成長できうる企業を主な投資先としているので、日本株式市場にはやや出遅れる形で期をスタートしました。

〇逆イールドについては、過去のブログをご参照ください。

〇日本株式市場の成長企業が少ない点についても、過去のブログをご参照ください。

その後、10月、11月、12月にかけては、主に米中貿易摩擦の動向に一喜一憂する相場が続きました。ただし12月中旬に発動予定だった米国の対中関税引き上げを前に米中両国は貿易交渉第一段階の合意に達したことや、12月13日に英国選挙で保守派が圧勝したことでブレクジットの議論が前進する点が好感されて、株式市場は上昇する展開になりました。

〇米中貿易戦争については、過去のブログもご参照ください。

→『Make Trump President Again?』から長期投資を考えてみる

今中間期後半の上げ相場にも関連するので、ハイテク産業についても少し見てみましょう。

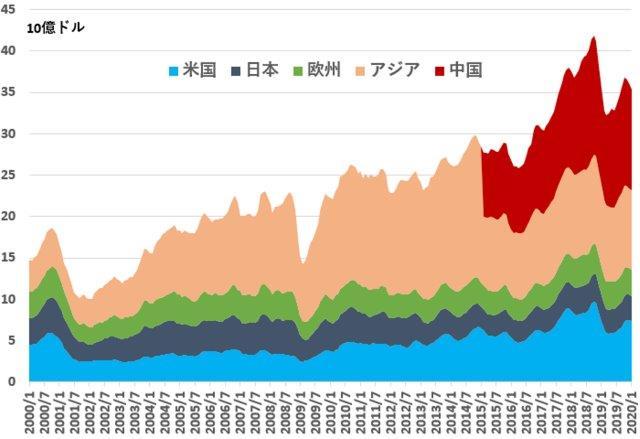

米中貿易戦争はハイテク冷戦とも言われる様に、今後ますますニーズの増してくるハイテク産業の覇権争いの側面もあります。下記のグラフ(世界の半導体販売額推移)の内訳を見ていただいてもわかるように、中国は決して無視できないプレゼンスを示しています。本格的なデータエコノミー時代の到来を前にして、期待先行で過剰投資が行われた後(2017年~2018年)、米中貿易摩擦による需要減の懸念もあり2018年後半から2019年前半にかけて半導体生産・在庫は急速に調整しました。その後、2019年の秋ぐらいから半導体市況は底打ち感が出てきて長期的な拡大トレンドに乗ると期待されていたことや、上述した米中貿易交渉第一段階の合意もあわせて、2020年年初からもハイテク銘柄は買われ続け、世界株式市場の上昇に寄与しました。しかしながら、足元の新型コロナウイルスによる世界経済への影響懸念から、株価も急速に調整し始めており、こういったシリコンサイクルの拡大は後ずれすることになると考えております。

〇ハイテク産業の考え方については、過去のブログをご参照ください。

→ありがとう39ランキング【テクノロジーサービスセクター:①クラウドIaaS、PaaS】シリーズ

【世界の半導体販売額の推移】

出所:ファクトセットより、ありがとう投信作成。データの内中国は2015年2月から開示開始、2020年1月までの推移。

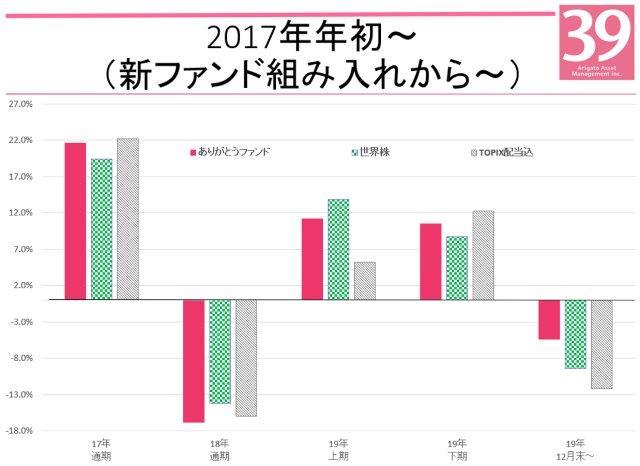

特定期間別のリターンの推移は以下の様になります。以前から申し上げておりますように長期的には新興国株式に投資妙味があると考えており、新興国株市場の投資割合が大きいことから、米中貿易摩擦の懸念が強くなった2018年のパフォーマンスは市場全体と比べると下げ幅が大きくなりましたが、その後は順調に推移していると考えております。

出所:ファクトセット等より、ありがとう投信作成

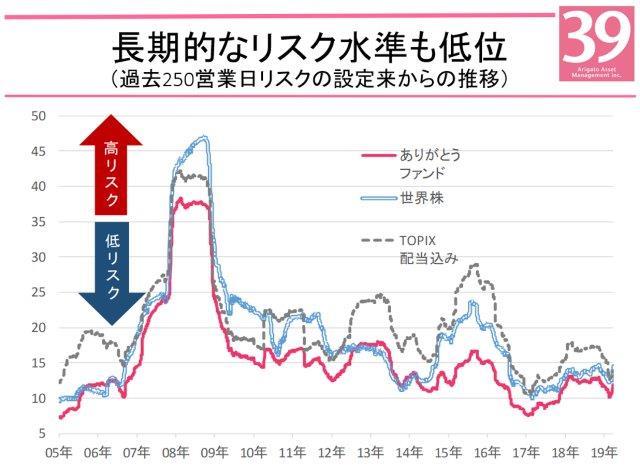

リターンの話をしたのでリスクの話もさせて下さい。当ファンドでは金ETFに一部投資するなど、リスク水準は常に低位に抑えるよう心がけております。また下図で世界株と日本株(TOPIX配当込み)のリスク推移を見ますと2012年くらいからリスク水準が逆転しており、この時期はちょうどアベノミクス、日銀の大規模な金融緩和などが始まった頃で、当ファンドではこういった事象が株価に与える影響も鑑みて日本株の保有割合は世界株式市場の時価総額並みに抑えております。日本株市場の株価のフレ幅が大きくなっている点については長期投資されている受益者の皆様も体感されていることと思います。

出所:ファクトセット等より、ありがとう投信作成

〇日銀の大規模な金融緩和については、過去のブログをご参照ください。

ありがとうファンドは世界の幅広い国・地域に分散投資しておりますので、各国・地域別の推移も見てみましょう。

出所:ファクトセット等より、ありがとう投信作成

参考までに前期運用報告のスライドになります。

出所:ファクトセット等より、ありがとう投信作成

為替の推移も見てみましょう。去年もそうでしたが最近はあまり為替が動きません。これは諸説ありますが、最近聞いた話ではAIの登場により短期トレードのファンドでは、為替の小数点以下4桁の動きを見てトレードしているそうで(通常人が行うトレードでは小数点以下2桁で判断することが多いです)、そういった観点からも売りと買いが小数点以下4桁の世界で高速で行われており、動きづらい可能性があるとのことでした。本当でしょうか?

出所:ファクトセット等より、ありがとう投信作成

当ファンドの基準価額は円で出ますので、先ほどの現地通貨ベースを円ベースに換算すると以下の様な推移になります。

出所:ファクトセット等より、ありがとう投信作成

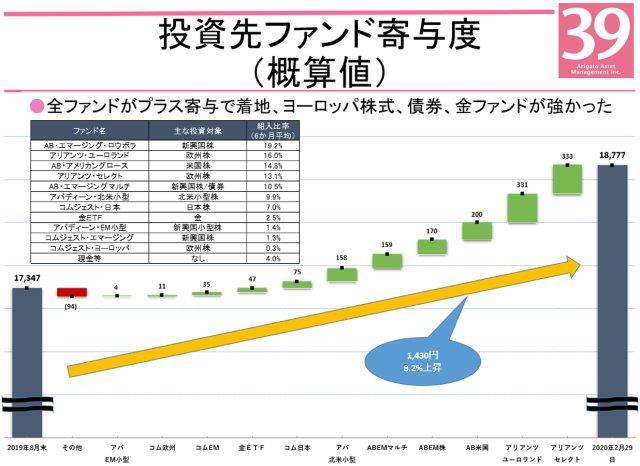

あくまでも概算値になりますが、それぞれの投資先ファンドの寄与度を下記のスライドでまとめてみました。基本的には計算期間の組入比率の高いファンドほど当ファンドの基準価額上昇への寄与度が高くなりますが、今中間期においては、ヨーロッパ株式を主な投資対象としているアリアンツの2ファンドの寄与度が大きくなっております。特に個別銘柄では、前回の運用報告会でも紹介させていただいた半導体製造装置大手のASML(オランダ)、使い捨て内視鏡製造・販売のAmbu(デンマーク)などや、結構昔の運用報告会で紹介したパワー半導体設計・製造のInfineon Technologies(ドイツ)、不動産設計、管理ソフトウェアのNemetschek(ドイツ)、断熱材など建築資材メーカーのKingspan Group(アイルランド)などが貢献した形になりました。

こういった銘柄に共通する点として、やはり今後長期で必要とされるモノ・サービスを提供できる会社だと考えております。デジタル化が進むに伴い半導体が必要とされるのはもちろん、ビルの設計予算から管理までをシームレスに最適化するテクノロジーや、省エネ化のメガトレンドにのった断熱材を提供する会社、先進国の高齢者が増え続ける状況で世界的な医療費増大が問題視される中、洗浄・滅菌負担を軽減することによりコストを低減できる使い捨て内視鏡の開発など、たとえ弱気相場で市場全体が下げる局面で短期的に売られるようなことがあっても、これらのモノ・サービスへの需要は根強く長期で企業利益を成長させてくれると考えております。なおマイナス寄与のその他については、当ファンド半年分の信託報酬になります。

出所:各投資先運用会社データより、ありがとう投信作成

〇Nemetschek(ドイツ)については、過去のブログをご参照ください。

→【ヨーロッパ株担当ファンド】アリアンツ欧州成長株チームupdate

さて、以上が第16期半期運用報告になります。いつもの報告会では、国・地域別の足元の景況感の確認と投資先の紹介などもさせていただいておりますので、簡単にはなりますが次回以降のブログでその点についてマトメてみたいと思います。

ありがとう投信株式会社

ファンドマネージャー 真木喬敏

◆記載内容について: 資料に記載されている個別の銘柄・企業については、あくまでも参考として申し述べたものであり、その銘柄又は企業の株式等の売買を推奨するものではありません。

◆株価指数について:記載されている各国・地域市場の指数は特別注記が無い場合は以下の指数を使用しています。

【日本株】→FactSet Market Indices Japan 配当込み(税引き前配当再投資)

【世界株】→FactSet Market Indices World 配当込み(税引き前配当再投資)

【米国株】→FactSet Market Indices US 配当込み(税引き前配当再投資)

【欧州株】→FactSet Market Indices Europe 配当込み(税引き前配当再投資)

【新興国株】→FactSet Market Indices Emerging 配当込み(税引き前配当再投資)

関連記事

| 運用トピックスTOPへもどる |