地域銀行のビジネスモデルは持続可能なのか?②

さて、前回紹介した地域銀行の本業である【金利ビジネス】に続き、今回は【手数料ビジネス】にフォーカスして見てみましょう!39倍返しだ!

【手数料ビジネス】

地域銀行に限らず、3メガバンクなどの主要銀行を含めた全銀行業にとって、将来金利ビジネスだけでは食べていけないことはわかっていました。大手銀行は海外の銀行に出資するなど、飛び道具が使えるのでまだ良いとして、地域密着系の地域銀行にとってはまさに死活問題です。海外は敷居が高いけど、まだ国内ならということで、まだ借入需要の残る大都市圏の支店で投資用不動産向け融資してみたりと工夫を凝らしますが、何も銀行の収入源は金利ビジネスだけじゃありません。

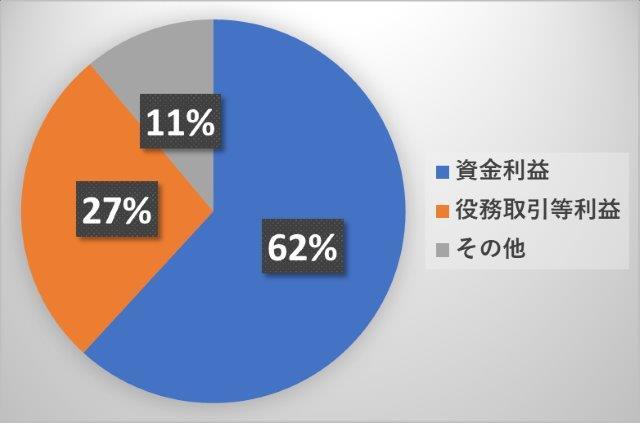

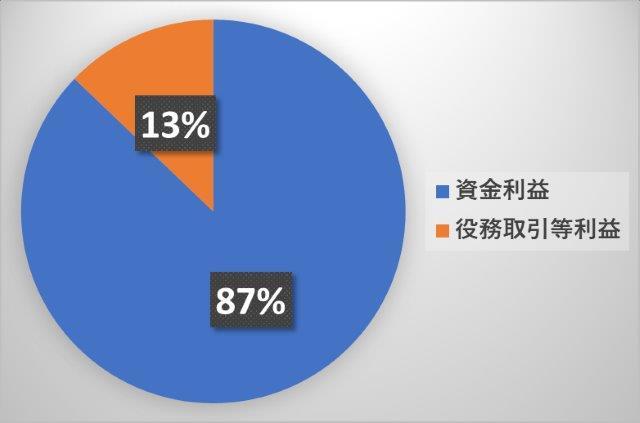

下図では大手都市銀行と地方銀行の収益構成を比べてみました。『資金利益』は前回説明したいわゆる【金利ビジネス】です。次に大きな割合を占める『役務取引等利益』が今回中心に話す【手数料ビジネス】を指します。具体的には、投資信託販売、保険窓口販売、コンサルティングなどの法人役務取引、為替手数料などがあります。収益構成の比較をみてもお分かりいただけるように、地方銀行の方はまだまだ『役務取引利益』の割合が低く、安定した収益構造を確保するためにはどんどん投信売って、保険売って頑張んないとダメですねといった具合のロジックです。さてさてどうなることやら・・・。ここからは、投信販売と、保険販売に分けて、銀行が何をやっているか見ていきましょう!

大手都市銀行の収益構成

(2018年3月期)

出所:全国銀行協会より、ありがとう投信作成

出所:全国銀行協会より、ありがとう投信作成

地方銀行の収益構成

(2018年3月期)

出所:全国銀行協会より、ありがとう投信作成

出所:全国銀行協会より、ありがとう投信作成

【投資信託販売業務】

下の図では、前回冒頭で利ザヤの説明の際に使った図に、銀行での『窓販解禁後の公募投信残高の推移』を足してみました。金利がダメなら、投信だと言わんばかりですね。獲物を求めてさまようゾンビそのものです。リーマンショックの後は残高があまり増えてないので儲かってないのでは?と思われるかもしれませんが、そこがまた凄くて、売って、買わせての回転売買をさせると残高は増えませんよね?でも販売手数料はザクザク、うまくできてますね~~。

利ザヤが縮小していくのとは対照的に投信販売残高は積みあがってきた・・・

出所:ファクトセット、投信協会より、ありがとう投信作成

出所:ファクトセット、投信協会より、ありがとう投信作成

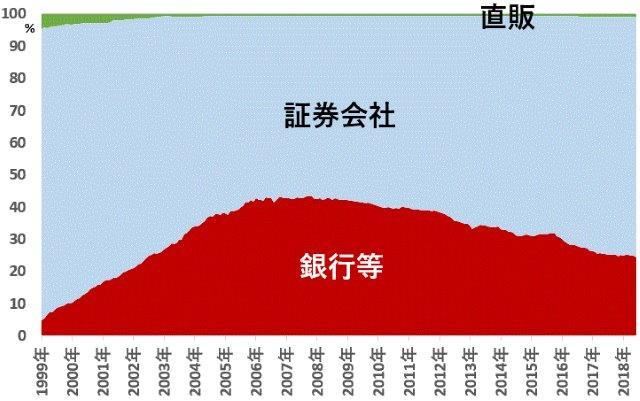

下図では、投信の販社別シェアを表しています。解禁直後から銀行等のシェアがどんどん増えて、ピークと比べると少し落ち着いてきましたが、20年と半年経った現在では4分の1近くのシェアを占めるまに至っています。

投信の販社別販売比率

(公募投資信託)

出所:投資信託協会より、ありがとう投信作成

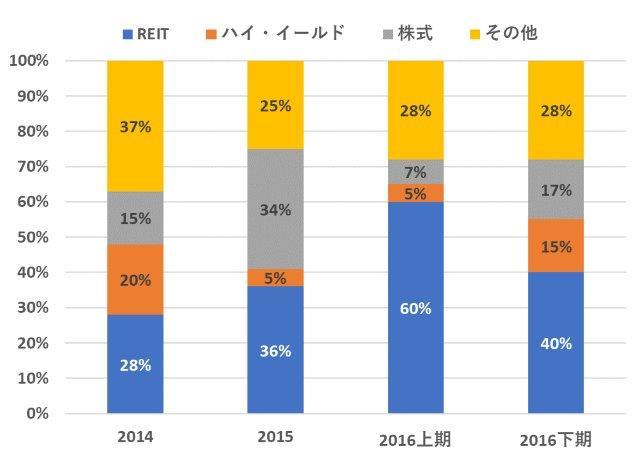

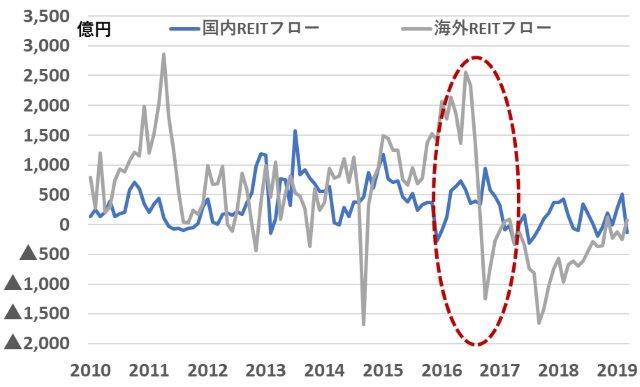

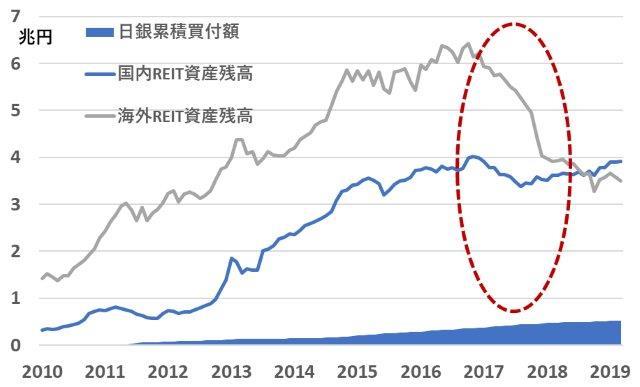

さて、銀行の窓販の販売力がすごいとして、どんなファンドが売られているのでしょうか?少し古いデータで恐縮ですが、下図を見る分にはREITの売れ行きが良かったようです。金利が下がる局面ではREITの物件調達コストも下がりやすく、アベノミクスで景況感が改善すれば、オフィスの空室率も下がり、賃料も上がり、REITはとても魅力的です!海外REITはもっとオススメで人口が日本と違いどんどん増えるので、もっと魅力的です!みたいな感じで、窓口で勧誘しやすい商品でしょう。いわゆるテーマ型ファンドですね。私はテーマ自体については特に否定的な印象はありません。投資にテーマはつきものですしね。ただし、そのテーマに乗っかった銘柄しか組み入れないファンドは問題だと思います。テーマの材料が尽きたとき、待っているのは大きな反動だからです。REITが流行っているからREITファンドに全部つぎ込んで、ブームが過ぎて損したから、他の流行のテーマファンドを作り、乗り換えさせてと回転売買によって、販売手数料を稼ぐからくりです。

売れ筋投信(投資対象別)

出所:金融庁、主要行等8行及び地域銀行10行へのヒアリングベース。各行の販売額ベースの上位5銘柄による。

REITファンドは流行りものという点だけでなく、他にも売りやすい背景があります。REITの多くは、各種税法の規定により、利益のほとんどを分配する等の要件を充たせば、分配した額に対してREITというスキーム段階での法人税が課税されないなどの特典があります。こういった背景から、テナント賃料から各種経費を引いた利益のほとんどを分配するスキームになっています。よって、自然と分配額の厚いファンドになりやすく、毎月分配型の投資信託が多い資産クラスになります。毎月分配型ファンドは特に年配の方の受けがいいようです。毎月年金感覚でファンドは銀行窓口で勧誘しやすいのでしょう。

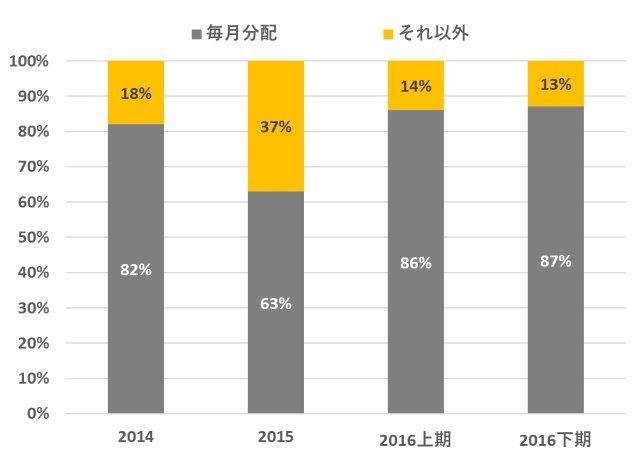

売れ筋投信における毎月分配比率の推移

出所:金融庁、主要行等8行及び地域銀行10行へのヒアリングベース。各行の販売額ベースの上位5銘柄による。

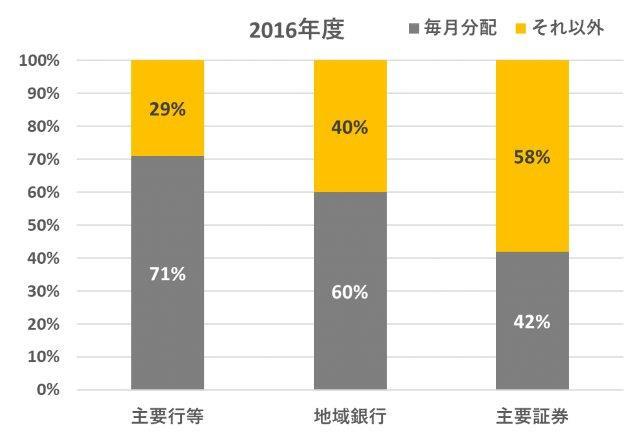

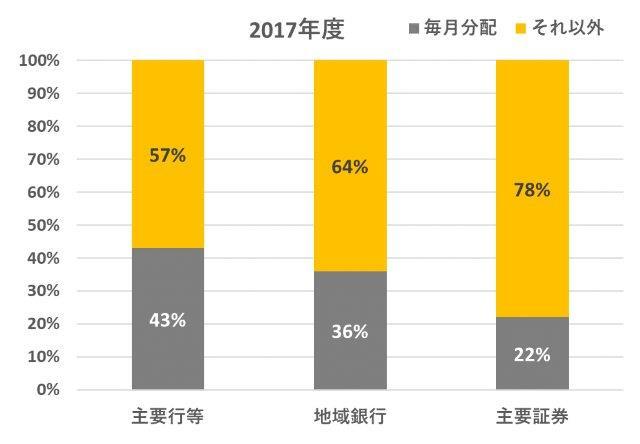

2017年以降は、金融庁が『顧客本位の業務運営に関する原則』を示し、販社の販売体制が見直される機会になったこともあり、毎月分配型ファンドの多かったREITから資金が流出に転じました。

投資信託販売額に占める毎月分配型投資信託の割合

出所:金融庁、主要行等9行、地域銀行19行、主要証券7社を集計。自行販売ベース。投資信託の販売額全体に占める毎月分配型投資信託の販売額の比率。

銀行は右へならえの組織ですね~

出所:金融庁、主要行等9行、地域銀行19行、主要証券7社を集計。自行販売ベース。投資信託の販売額全体に占める毎月分配型投資信託の販売額の比率。

2017年REITから資金が流出

出所:投資信託協会より、ありがとう投信作成。

出所:ファクトセット、投資信託協会より、ありがとう投信作成。

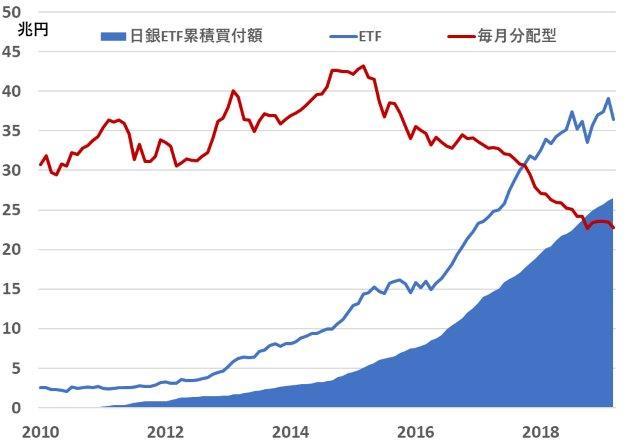

金融庁のお達し効果もあり、毎月分配型ファンドが解約・償還されるなか、対照的に残高を増やしているのがETFです。個人投資家が乗り換えているわけではなく、日銀が金融政策の一環として日本株のETFを買い続けています。全ETF残高の70%超えが日銀保有(簿価ベース)になります。これはこれで問題だと思うのですが・・・。顧客本位ではなく、政権本位の・・・、おっと、お叱りをいただいちゃいますね・・・。

『毎月分配型ファンド』と『ETF』の純資産残高の推移

出所:ファクトセット、投資信託協会より、ありがとう投信作成。

以下『捨てられる銀行3』より抜粋。

悪魔が来たりて笛を吹く

2018年2月某日。

この支店の朝礼で、課長から信じられない指示が言い渡された。

「期末までの収益が足りません。1月から乗り換え販売や短期売買を制限していたため、支店全体として、それらの手続き比率が下がっています。方針を変えます!今まで投信を解約させてこなかったと思いますが、解約して乗り換えてください!短期売買でも乗り換えを与えられている制限いっぱいまで使ってください!社会人として、会社に勤める者として、収益目標は必達でお願いします!」

これは、2017年に金融庁が『顧客本位の業務運営に関する原則』を示した後、顧客本位の長期投資を目指す活動を始めて少し経った頃の話のようです。さて、皆様、持続可能なビジネスモデルとは何でしょうか?顧客との信頼関係しか資産と呼べるものがないような銀行業が、このような有様では貯蓄から投資なんて夢のまた夢でしょう。

【保険窓口販売業務】

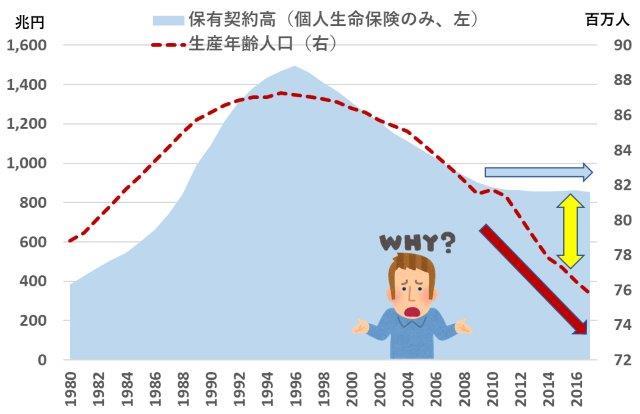

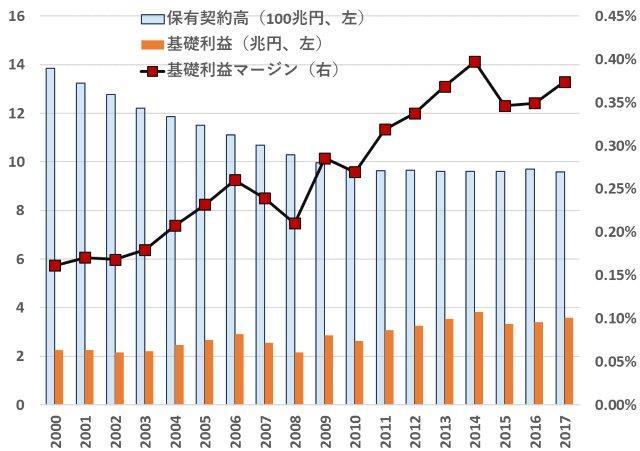

さて、ツートップのもう一方を見てみましょう。銀行は各種保険も売っています。すごいですね~。なんでも屋さんですね~。金融自由化に伴って、2001年4月から段階的に保険の窓販が解禁されて、とうとう2007年12月から全面解禁されました。まだ十数年しか経っていないのですね。保険といえば、第一分野の生命保険、第二分野の損害保険、そして第三分野の医療・ガン・介護保険等に大きく分けられますが、なんといっても王道は生命保険です。少し生命保険の需給環境を整理してみましょう。下図が示しているように、これまでに集めた保険契約における保障金額(死亡保障など)の合計を示す保有契約高の推移は基本的には生産年齢人口と同じように動く傾向があります。ただし、団塊の世代が定年し始めたここ数年では生産年齢人口の減少が本格的に始まったのにかかわらず、保有契約高は粘り強く横ばいに留まってます。

生命保険の保有契約高と生産年齢人口の推移

出所:国立社会保障・人口問題研究所、生命保険協会より、ありがとう投信作成。

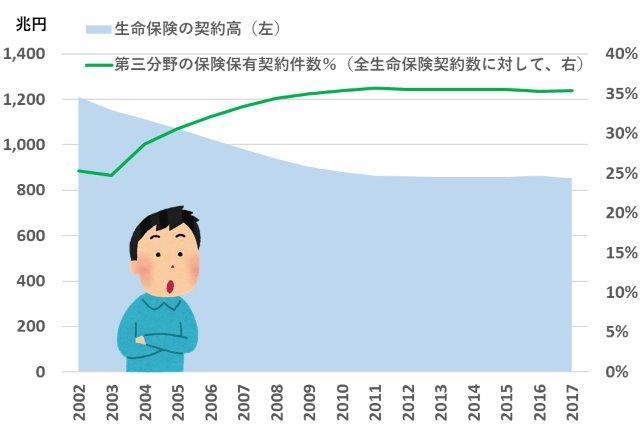

生命保険会社もバカではないので、平均寿命が長くなるにつれて、死亡保障中心の保険から『長生きするリスク』への備えとして、医療保障や介護を重視した第三分野の保険商品を開発・販売に注力する戦略に舵を切ってきました。下図のように、全体の契約高が下がる中、第三分野の保険契約の割合が大きくなっています。契約件数の増加の割に、契約高が伸びていないのは第三分野の保障金額が過去に販売してきた終身保障金額の大きな商品より軽いためです。

出所:生命保険協会より、ありがとう投信作成

第三分野の保険は死亡保障などが従来の生命保険より軽い上、時代のニーズにも乗って保険収入の稼げる商品ですので、生命保険業界の基礎利益マージンも右肩上がりです。保険会社としては、こんなに儲かる商品ですから、もっともっと売りたくなっちゃいますよね?

基礎利益マージンの推移

出所:生命保険協会「生命保険事業概況」より、ありがとう投信作成。基礎利益マージン=基礎利益/(個人保険保有高+年金保険保有高)

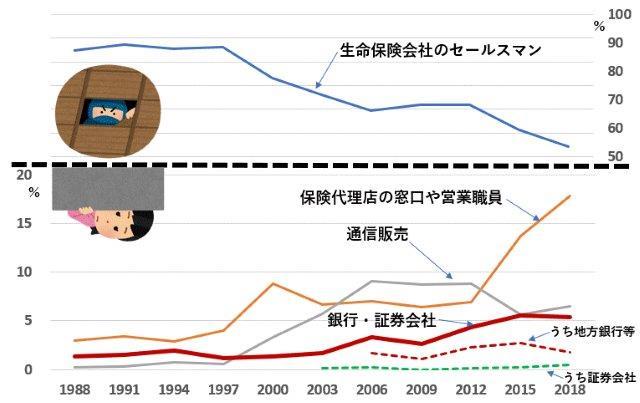

さて、『人生100年時代』のテーマに乗りまくったこんな素晴らしい商品はテーマ型投信と比べるまでもなく売りやすいと思いませんか?そうです奴らはこれを逃しません。下図では、保険の加入経路をアンケートした結果の推移をまとめてみました。足元では銀行経由は5%程度と決して高くはありませんが、2007年の窓販解禁以降粛々とシェアを増やしています。相対的に、シェアを失っているのは生命保険会社のセールスマンですね。プ〇デンシャル〇命などのビシッとスーツで決めたイカツイお兄さんに保険勧誘されても・・・という方も最近多いのではないでしょうか。そんなとき、『〇〇銀行』で保険を進められたら・・・。腐っても鯛、特に地方では地元のエリートと言わんばかりの銀行看板の信用力はまだ根強く、すでに預金者としてのつながりもあるので、さぞ売りやすいことでしょう。

直近加入契約(民保)の加入チャネルの推移

出所:生命保険文化センター「生命保険に関する全国実態調査」より、ありがとう投信作成。

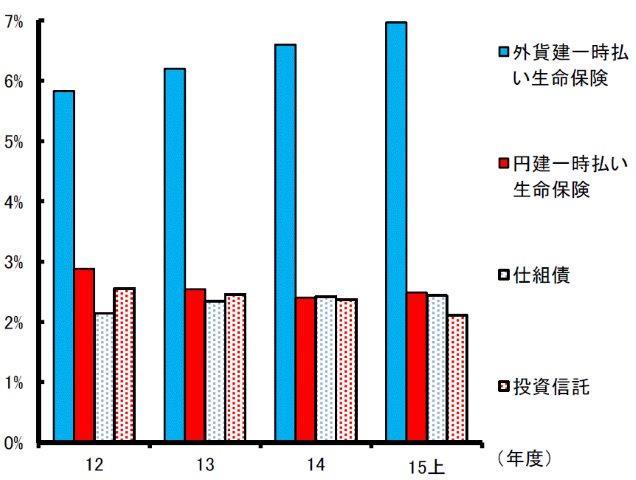

そして何よりも、色々盛った生命保険等の販売手数料が美味しすぎる!そして複雑な仕組みだからこそ手数料の開示も投信ほど厳密ではなく不透明で売りやすい!やっぱりエリートゾンビ集団の考えることは一味違いますね!

投資信託、一時払い保険、仕組債の平均手数料率の推移

出所:金融庁より、主要行等9行、地方銀行12行の回答を集計(一部有効回答が得られなかった先を除く)。平均手数料率=税込販売手数料/販売額。一部、簡易的に税込手数料に換算後、集計。

以上、銀行での【手数料ビジネス】である『役務取引』をざっくり見てみました。『役務』という言葉はあまり聞きなれなかったので、辞典で調べてみると、『公的な仕事。また、他の人のために行う労働。』(デジタル大辞泉、小学館)や『他人のために行う労務やサービス。』(大辞林第三版、三省堂)とありました。誰のために提供するサービスかを明確にしないことには持続的なビジネスとは言えないでしょう。お客さんを食い物にして、支店長、頭取がハッピーなんて、話になりませんよね。

さて、少し長くなったので、続きはまた今度にしましょう。次回は【銀行業の営業経費】を見てみたいと思います。

39!

ありがとう投信株式会社

ファンドマネージャー 真木喬敏

◆記載内容について: 資料に記載されている個別の銘柄・企業については、あくまでも参考として申し述べたものであり、その銘柄又は企業の株式等の売買を推奨するものではありません。

◆株価指数について:TOPIXに関する著作権、知的財産権その他一切の権利は東京証券取引所に帰属します。S&P500種指数(S&P500)に関する著作権、知的財産権、その他一切 の権利はS&P Dow Jones Indices LLCに帰属します。MSCI Indexに関する著作権、知的財産権その他一切の権利は、MSCI に帰属します。

関連記事

| 運用トピックスTOPへもどる |