利上げの次は・・・

さて、2022年は主要国の利上げ動向に右往左往させられる1年になりました。インフレ退治のために主要国は急激な利上げを余儀なくされた形でしたが、そもそも政策金利を上げるという行為は民間金融機関の貸出金利や預金金利などへの影響を通して、企業の設備投資や個人消費といった需要の減少につながります。それが、景気全体の過熱感を抑え、物価動向もコントロールできる範囲であれば問題ないのですが、利上げの実体経済への影響はじわりじわり浸透するものですから、昨年のように急速に利上げをすると当初予想していた以上に景況感を冷やしている可能性が出てきます。今年はそういった利上げの後遺症に悩まされる1年になるのではないかと考えております。ということで、2023年最初のありがとうトピックスでは、足元の投資環境を整理してみたいと思います!2023年はどんな1年になるんでしょうかね~

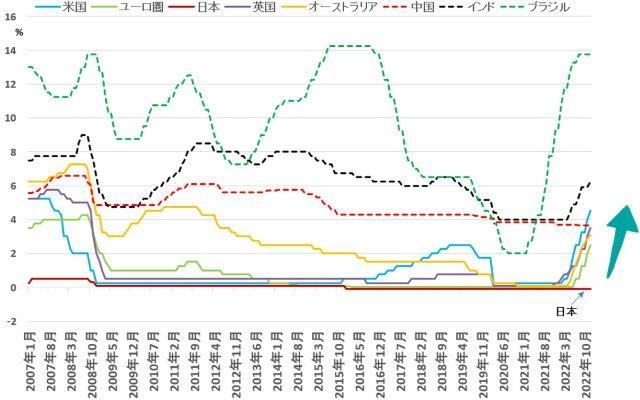

【主要国の政策金利の推移】

出所:ファクトセットより、ありがとう投信作成

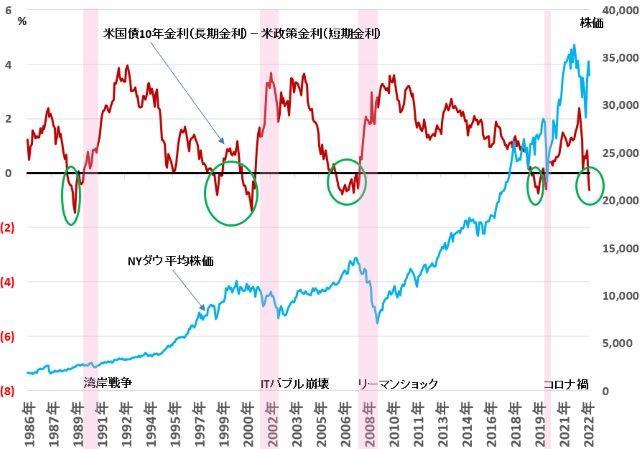

長期金利より短期金利が高くなると・・・

→金融機関の貸し渋りを誘発

→景気後退の前兆?

【長短金利逆転で逆イールド発生・・・】

出所:ファクトセットより、ありがとう投信作成

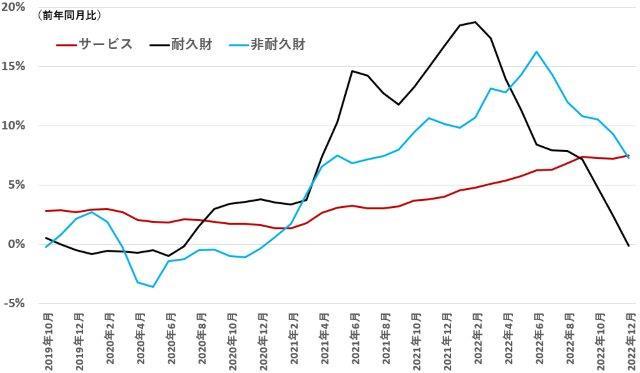

まずは、世界のジャイアン的存在の米国株式市場を例に足元のインフレ動向を確認してみましょう。下図では昨年10月に公開したブログ『過度なインフレ退治にご用心』で示した図を直近まで伸ばしてみました。昨年10月までのデータと比べると耐久財や非耐久財の下落基調は加速しているようですね。一方、サービス価格の上昇トレンドは鈍化したものの継続しているようです。

【米国の耐久財、非耐久財、サービス価格の前年同月比】

出所:ファクトセットより、ありがとう投信作成

サービス価格はすぐに変えられない人件費などの影響もあり、もともと粘着性が強くなる傾向があります。ただし、足元では移民等による労働供給も増えており、賃金上昇率にも低下の圧力が出てきたことから、緩やかに落ち着いていくと考えられます。

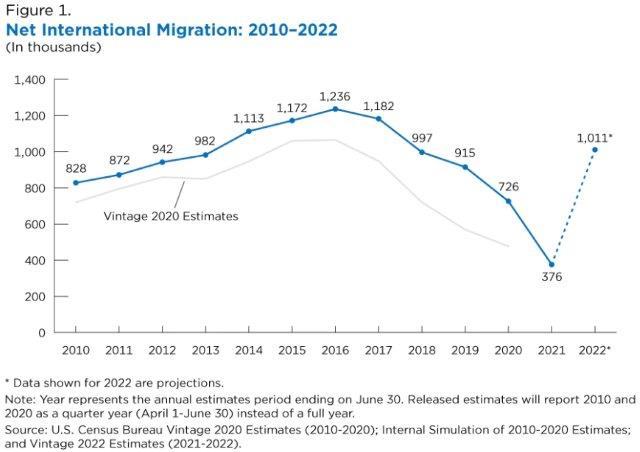

【米国への移民数はコロナ禍前越えの見通し】

出所:米国商務省より、一部抜粋

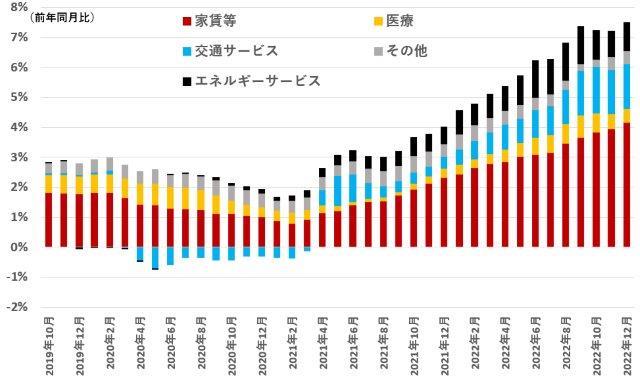

また、下図で示したように、サービス価格はCPIの計算上遅れて反映される家賃等の影響を強く受けるので、今後発表されるCPI自体はもう少し高止まりするかもしれません。ただし、よりリアルタイムでの家賃水準を示す民間調査のデータを見るに足元ではだいぶ落ち着いてきているため、インフレ自体はピークアウトしたと考えてもいいかもしれませんね。

【米国のサービス価格上昇の要因分解】

出所:ファクトセットより、ありがとう投信作成

【民間調査とCPIの家賃等の前年同月比】

出所:ファクトセット、Zillowより、ありがとう投信作成

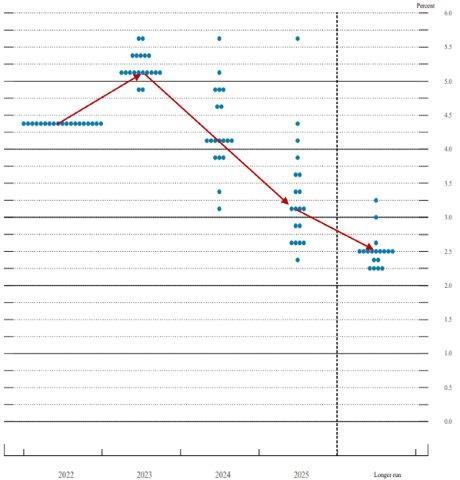

これら足元の米国のインフレ動向を確認した上で、直近のFOMCメンバーによる金利予想を見ると、ばらつきはあるものの、利上げは2023年内でいったん終了といったイメージも納得できるのではないでしょうか。これからは昨年ほど利上げのニュースに右往左往させられることは無いと考えておりますが、インフレの高止まり懸念も根強いので、もうしばらくはインフレ関連のgood news やbad newsに一喜一憂する局面があるかもしれませんね。

【FOMCメンバーによる金利予想】

出所:FRB(2022年12月)より、一部抜粋

そこで、今年は昨年に引き続きドンドン利上げしますよというフェーズから、利上げの実体経済への影響度合いを見極める1年になると考えています。冒頭申し上げたように、利上げは経済活動の需要を抑制する効果があるので、実体経済を冷やします。当然企業業績全体にとってもマイナスに働きますし、株価的にもあまり好ましい状況とは言えません。しかしながらあまりにも経済が冷え込み、失業率がドンドン上昇するようなことになれば、急速に利上げをしてきた中央銀行が利下げに転じる期待もあります。そういった催促相場的な相場展開で、ニュースフローに敏感になり一喜一憂する1年になるのではと考えています。

結局のところどうなるかわかりませんが、我々長期投資家ができるベストなアプローチは今までと変わらず国際分散投資を長期でコツコツ積み立てて、ドル・コスト平均法を最大限活用することだと信じておりますので、日々右往左往させられそうな今年も平常心で投資をご継続いただけますと幸いです。

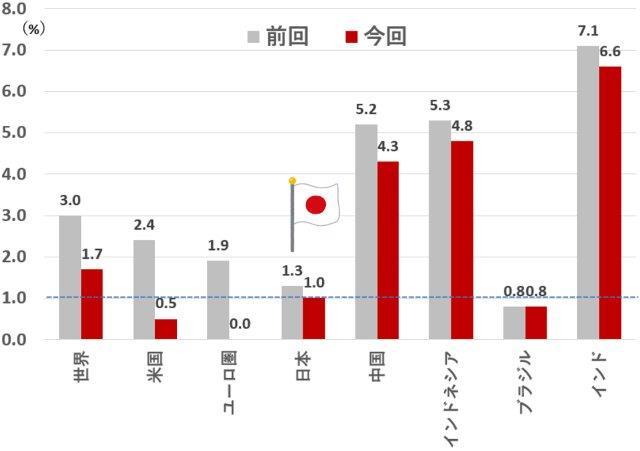

最後に参考までに世界経済の見通しを下記図で見てみると、昨年利上げを断行した主要国を中心に今年の経済見通しは下方修正されており、先進国ではなんと日本が一番成長する見通しになっています。まさに日本以外沈没状態ですね。

今回は米国株式市場を中心にお話させていただきました。米国以外にもいろいろと話したいことはございますが、少し長くなりましたので今回はここらへんでいったん終わらせていただきたいと思います。現在全国で開催している『【2023年新春企画セミナー】ラザード・アセット・マネージメント投資先ファンド紹介セミナー』では新規投資先ファンドの話だけではなく、本ブログで解説した米国株式市場の投資環境に加えて、欧州、新興国、日本についても言及させていただいておりますので、ご興味ございましたら是非ご参加いただけますと幸いです!

【世界銀行による2023年経済見通し】

出所:世界銀行より、ありがとう投信作成、前回2022年6月予測、今回2023年1月10日発表予測

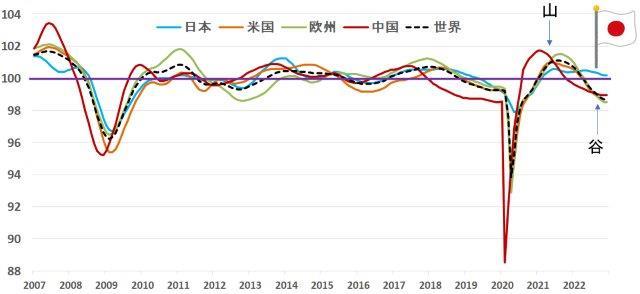

【OECD景気先行指数の推移】

山高ければ谷深し

山が無ければ谷もない(日本)

出所:ファクトセットより、ありがとう投信作成

39!

ありがとう投信株式会社

ファンドマネージャー 真木喬敏

◆記載内容について: 資料に記載されている個別の銘柄・企業については、あくまでも参考として申し述べたものであり、その銘柄又は企業の株式等の売買を推奨するものではありません。

◆株価指数について:記載されている各国・地域市場の指数は特別注記が無い場合は以下の指数を使用しています。

【日本株】→FactSet Market Indices Japan 配当込み(税引き前配当再投資)

【世界株】→FactSet Market Indices World 配当込み(税引き前配当再投資)

【米国株】→FactSet Market Indices US 配当込み(税引き前配当再投資)

【欧州株】→FactSet Market Indices Europe 配当込み(税引き前配当再投資)

【新興国株】→FactSet Market Indices Emerging 配当込み(税引き前配当再投資)

関連記事

| 運用トピックスTOPへもどる |