<FPコラム>老後のお金シリーズ~企業年金制度について(2)歴史と特徴

今回は、日本の企業年金制度の歴史を振り返りながら特徴を見ていきたいと思います。

日本の企業年金制度は、公的年金制度と同様に時代に合わせて制度が改正されてきました。大きな流れとしては、厚生年金基金に代表される確定給付型の企業年金から確定拠出型年金への移行・普及があります。

まず、1960年代から厚生年金基金や税制適格退職年金など将来の年金受給額が確定している確定給付型年金が始まりましたが、1990年代以降、バブル崩壊の影響による運用環境の悪化により、運用実績利回りが企業年金の予定利回りを下回る逆ザヤになってしまう企業年金が増加したり、企業会計基準制度の変更によって、将来の退職給付債務の計上が求められたことが上場企業の経営上の大きな課題となる中で、大企業を中心に掛金拠出時の費用負担のみで年金受給額は従業員の運用実績で決まる企業型確定拠出年金(DC)が2001年に導入されました。

その後、自営業者など対象とした個人型確定拠出年金(個人型DC)と確定給付企業年金(DB)が2002年に導入される一方で、2012年には税制適格退職年金が廃止され、2014年4月以降は厚生年金基金制度の新設は認められなくなり、解散または代行返上が進みました。

また、2017年には、個人型DCが法改正されて加入範囲が拡大され、iDeCoの愛称となって、自営業者だけでなく公務員、専業主婦、会社員などほぼすべての現役世代の人が加入することができるようになりました。

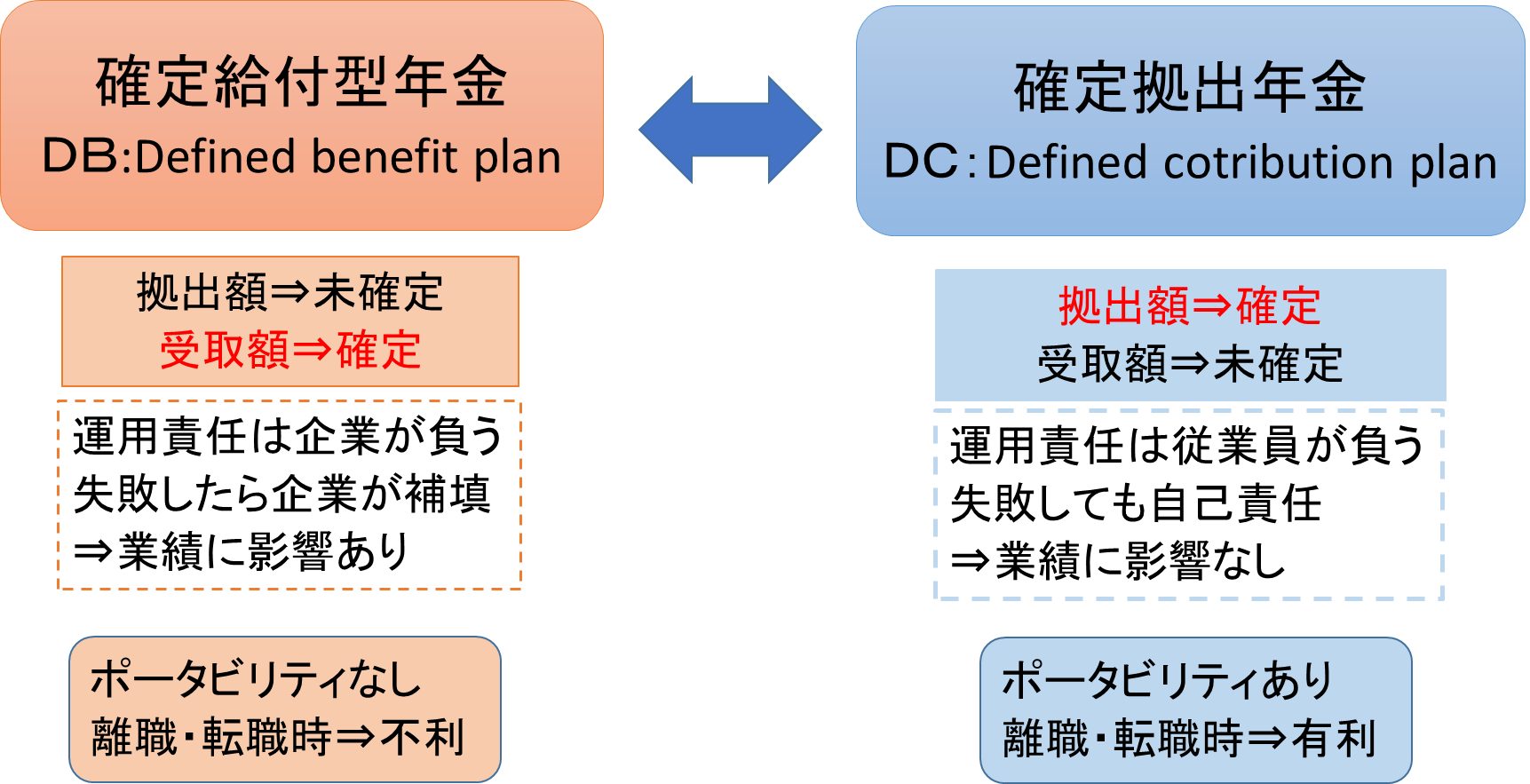

確定給付型の企業年金は企業が年金資産の運用リスクを背負います。そのため、想定利回り通りに運用できなかった場合は企業が不足分を補填する必要が生じます。これは経営上の大きな重荷となります。一方で、確定拠出年金は、米国の401kプランを参考に日本に制度導入されましたが、最大の特徴は事業主である企業は掛金を拠出するだけで運用リスクは負いません。どのように資産運用していくかは従業員の自由であり、その結果についても自己責任とされています。運用リスクを企業から従業員に転嫁する制度でもあります。

そして、資産運用の知識や経験、金融リテラシーの違いによって従業員の将来の年金資産に大きな格差が生じる可能性があるのが確定拠出年金になります。このため、法律では確定拠出年金の導入企業に従業員への投資教育・継続教育をすることが努力義務として課されています。

従業員にとっては確定給付型の方が確定利回りで年金給付額が確定していて運用リスクを企業が負ってくれるので有利だと思われるかもしれませんが、運用リスクを企業が負っているということは、もし運用に失敗したり、企業業績が悪くなれば将来の年金給付が保証されないリスクがあります。例えば、リーマンショック後に経営破綻したJAL(日本航空)や米国のGM(ゼネラルモーターズ)やAIJ投資顧問の年金消失事件などが記憶に新しいところです。

その点、確定拠出年金(DC)は、従業員が自己責任で運用することになりますが、企業が運用に失敗したり、経営破綻して年金資産がなくなってしまうリスクを回避することができます。さらに、確定拠出年金(DC、iDeCo)はポータビリティがあるので、転職して他の企業の企業型DCに資産を移換したり、フリーランスや専業主婦になってiDeCoに移換したり年金資産を持ち運びをすることができるのも大きなメリットの一つです。

年功序列・終身雇用制度と相性が良かったのが確定給付型年金だとすれば、確定拠出年金(DC、iDeCo)は、雇用の流動化が進み、成果主義や多様な働き方が求められている現在にマッチした年金制度であると言えるでしょう。

次回は、企業型確定拠出年金(DC)とiDeCoの特徴について詳しく見ていきたいと思いますので、ご覧いただければ幸いです!

(次回に続く)

関連記事

| 39コンシェルジュTOPへもどる |