将来を見据えた資産運用の大切さ<月次レポート2017年8月より>

皆さま、いつもありがとう投信をご愛顧いただきまして誠にありがとうございます。

今年の夏も厳しい暑さがやってきておりますがお変わりありませんでしょうか?

各地で大雨による甚大な被害も出ており、自然の脅威を改めて感じます。大雨により被害に遭われたお客さまには心よりお見舞い申し上げます。一日も早い日常生活を取り戻されますことを心よりお祈り申し上げます。お取引・お手続き等に関して、可能な限りの便宜を図り柔軟に対応させて頂きます。

さて、先月、国内では連日、政治問題が大きくクローズアップされて、大臣の辞任やスキャンダルなどで安倍政権の支持率が低下し、内閣改造に発展しました。アベノミクス以降、他国と比べても安定していた日本の政治ですが、ここにきて不透明感が増してきました。

日銀が目指す物価上昇率の目標も先送りされて、金融緩和が継続されておりますが、本当に達成できるのか疑問視する声も少なくありません。むしろ金融緩和による株式市場の下支え効果が大きくなり、将来の副作用や出口戦略への影響が懸念されている状況です。特に日本株の中で時価総額の大きい大型株については日銀の金融緩和によって下駄を履いている状況ですので、将来的な下落リスクが相対的に高まっていると言えるでしょう。

一方の欧米では金融緩和の出口に向けて利上げや資産圧縮についての議論が行われてきており、金融政策の正常化に向けての道が模索され始めておりますが、リーマンショック後の景気後退から立ち直るために実施された金融緩和の出口は一筋縄では行かないことが想像されます。

このように今後の先行きは不透明ではありますが、皆さまの将来を見据えた資産運用の大切さは変わらず、むしろ高まっているとも言えます。

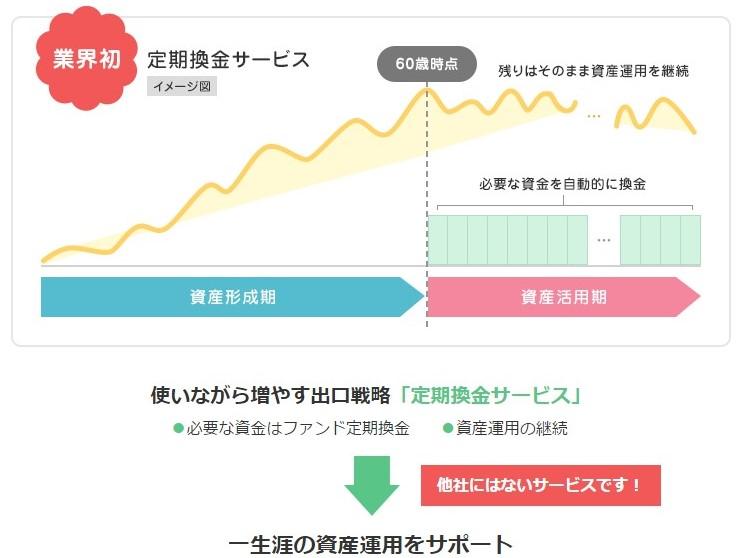

資産運用と一言で言っても、資産形成期と資産活用期があります。資産形成期は現役世代やジュニア世代の方が将来に向けて、文字通り資産を作っていく時期であります。まとまったお金を作るにはコツコツと時間をかけて毎月積立していくのが王道です。

一方の資産活用期は、現役時代に貯めた資産を運用しながら、一部換金しながら守りながら増やしていくフェーズになります。定年退職後に公的年金で不足する分を補填しながら、目的を持って資産を活用していく必要があります。

現在、平均寿命は男女ともに80歳以上ですが、今後平均寿命が延びて90歳、100歳まで生きる時代がすぐそこまで来ていると言われております。現在20代、30代の人は100歳まで長生きすることも想定しておかなければならないでしょう。そのように考えると、60歳、65歳で定年退職してからの期間が35年~40年と現役時代と同じくらいあることになります。この期間をどのように資産運用していくかがとても大切になってきます。

弊社では、使いながら増やす出口戦略を資産活用期のお客さまに提案させて頂いております。資産形成をする際に目的・目標が大切であるように、資産活用期においても大切なことがあります。それは、「インフレに備えて購買力を維持すること」、「お金を貯めるだけでなくしっかり目的を持ってお金を活用すること」、「長生きに備えて運用を継続すること」の3つです。

今まで資産形成してきた運用資産を一度に全部換金してしまった場合、残りの20~30年以上の期間、低金利の預貯金だけに置いておいて運用しないのは大きな機会損失であるとも考えられますし、インフレが来た場合には資産防衛できず購買力を維持できなくなる可能性があります。また、長生きリスクに備えて運用して資金を増やしていく必要もあるでしょう。

弊社では、このような使いながら増やす出口戦略を実現するために『定期換金サービス』を2006年4月に業界で初めて導入しております。他社にはないサービスであり、お客様の資産運用を一生涯サポートさせていただければと考えております。

既に多くのお客さまにご利用いただいておりますが、年金感覚で換金して毎月受け取ったり、毎年計画的に換金していくなど、お客さま毎のニーズに合わせて自由設計することができるのが特徴です。ご利用途中で金額変更したり、利用を中止することもお客さまのライフプランに合わせてできるのも便利なところです。

また、定期換金は一度に全部換金した場合の安値売却のリスクを回避し、定期積立と同様に時間分散効果によりリスクを低減することができます。また、お金を換金しながら残りは資産運用を継続できるので長生きした場合のお金の不安を減らすこともできます。

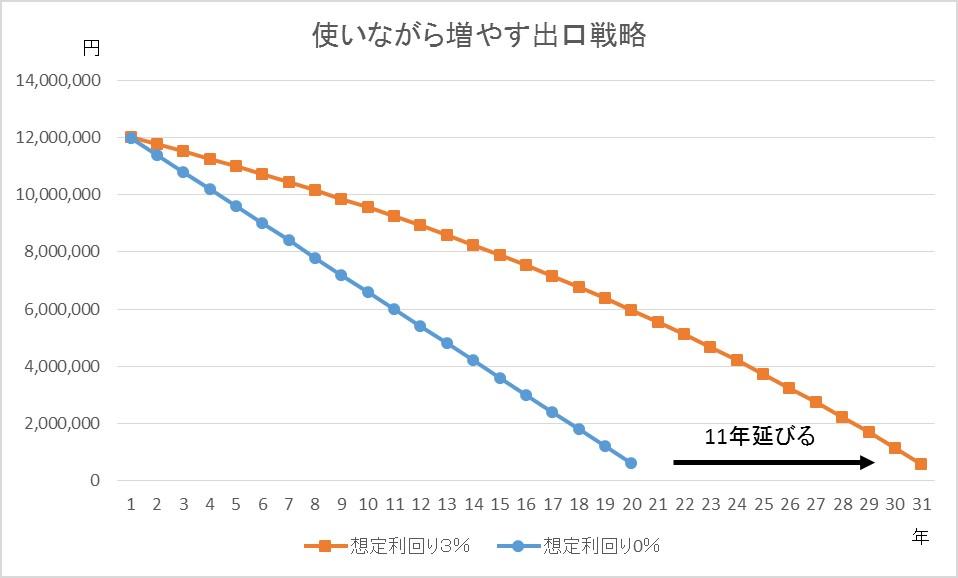

具体的な例で考えてみますと、65歳で1200万円の資金があったとしてこれを毎月5万円(年60万円)ずつ換金していく場合、現在の定期預金の金利水準(0.01%)だと1200万円を20年間(1200万円=20年×年60万円)、85歳でほぼ使い切ることになります。

これを運用しながら毎月5万円ずつ換金した場合はどうなるかというと、想定3%利回りの場合は、1200万円を約31年間、96歳まで使い切れることになります。実に約11年も期間が延びることになります。

このように出口戦略をしっかりと立てていることが重要になることがお分かりいただけると思います。

資産形成期のお客さまも資産活用期のお客さまも将来を見据えた資産運用の大切さをご理解いただけたのではないでしょうか。

弊社の資産運用サービスは、定期積立サービスと定期換金サービスをご提供して、お客さまの一生涯をサポートさせて頂くことを目標としております。

ご投資いただいた資金の運用については、ありがとうファンドにて、「長期投資」、「国際分散投資」、「厳選投資」の投資哲学のもと、リスクを分散しながら世界経済および企業の利益成長の恩恵をリターンとして享受できるように運用しております。

株式を中心としながら資産クラスも分散して、長期的な資産の成長を目指して今後の成長性を加味してバランスよく世界に国際分散投資を行って安定した運用パフォーマンスの提供ができるように努めております。

(ホームカントリーバイアスを排除し、日本株式に偏重する運用は行っておりませんので、ご安心いただければと思います。)

お客さまの将来を見据えた資産運用をこれからもサポートさせていただければ幸いです。

弊社はこれからもお客様のご期待に応えらえるように役職員一同精進して参りますので、引き続きご愛顧の程何卒よろしくお願い申し上げます。

ありがとう投信株式会社

代表取締役社長 長谷俊介

関連記事

| 社長メッセージTOPへもどる |